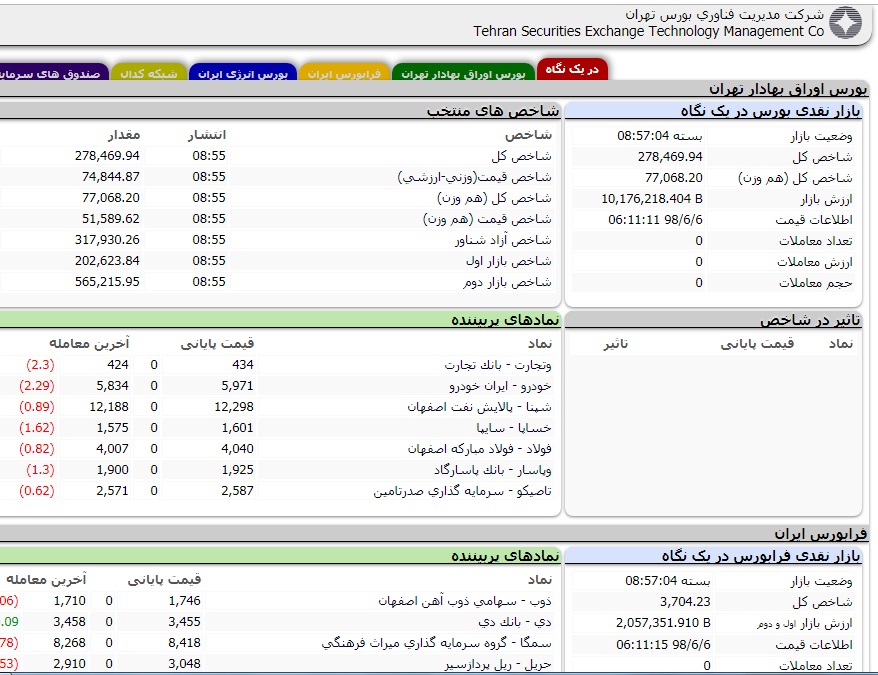

ضریب بتا یکی از ابزارهای برنامه ریزی برای سرمایه گذاری در بازار بورس ایران. بورس ایران، ۱۱ میلیون دارنده کد بورس داشته که ۱۰ درصد از آن ها فعال هتستند. در آخرین عرضه اولیه سال ۹۸ که مربوط به سهم هجرت بود، ۶۶۰ هزار نفر شرکت کردند که رکوردی تاریخی محسوب می شود. شاخص کل تا سال ۱۴۰۰ هجری شمسی به سقف ۵۰۰ هزار واحد می رسد و این یعنی باید تا ۲ سال دیگه، شاهد چند برابر شدن کل سهام در بازار بورس باشیم و این نوید یک سود شیرین را به سهامداران صبور می دهد.

ضریب بتاβ ، یکی از روشهای مهم در فرآیندهای تصمیم گیری در سرمایه گذاری سهامداران در بازار بورس است تا ریسک معاملات آن ها روی یک سهم/سبد/صندوق سرمایهگذاری مشترک در مقایسه با ریسک بازار، از طریق یک معیار، پیش بینی و ارزشیابی شود. ضریب بتا برای تشخیص سودآوری یک سهم، یک صنعت خاص و یک صندوق سرمایه گذاری مشترک به کار می رود و عدم دانستن آن، برای سهامدار خرد، مشکل ساز نیست.

ضریب بتاβ ، به ما کمک می کند تا میزان ریسک نماد یک شرکت بورسی یا فرابورسی و سبد سهام یا پرتفو یک صندوق سرمایه گذاری مشترک را با توجه به ریسک بازار، تخمین بزنیم. برای مشاهده ضریب بتای سهام و صندوق ها، باید به سایت مرکزی پردازش اطلاعات ایران مراجعه کنید. در این گفتار، به تعریف ضریب بتا، شیوه محاسبه و کارکردهای آن اشاره کردیم. اگر تجربه ای دارید در بخش کامنت با روزیاتو به اشتراک بگذارید.

با ما همراه باشید.

ضریب بتا چیست؟

هر چیزی برای بررسی و ارزشیابی و احراز صلاحیت، نیاز به یک معیار با چارچوب مشخصی دارد تا آن چیز را با آن میعار، سنجیده و ارزیابی کنیم. ضریب بتا (BETA COEFFICIENT)، نقش همان معیار را دارد که توسط آن، عملکرد شرکت های پذیرفته شده در بازار سرمایه، مورد بررسی قرار می گیرد. این ضریب، یک معیار آماری است و به سرمایه گذاران نشان می دهد که رابطه بین مقایسه بازده سهام مورد نظر آن ها با شاخص بازار، چگونه است.

میزان ریسک سیستماتیک سبد سهام را نسبت به ریسک پرتفو بازار توسط ضریب بتا محاسبه می شود. این ضریب، میزان نوسان قیمت سهم را در مقایسه با وضعیت کلی بازار سرمایه نشان داده و از یک فرمول ریاضی تبعیت می کند که به شرح زیر است. ضریب بتای بازار را همیشه عدد ۱ در نظر می گیرند.

بازه زمانی در محاسبه ضریب بتا سهم، یک صنعت و یک سبد و یک صندوق سرمایه گذاری، اهمیت دارد. پس، بازدهی بازار و بازدهی دارایی باید دیده شود. هر چقدر، ضریب بتای یک سهم، بیش تر باشد، قدرت بیش تری پیدا می کند و زمانی که قیمت ها در بورس کاهش می یابد، معمولا سهامی که بتای بالای ۱ دارد، با رشد بازار، بیش تر حرکت می کنند و سود شما بیشتر می شود.

پس در محاسبه ضریب بتا، شما باید، بازدهی روزانه سهم و شاخص را در اختیار داشته باشید.

ضریب بتا چه چیزی را نشان می دهد؟

تفسیر ضریب بتا برای سبد گردان ها، اهمیت دارد. به موارد زیر در گزارش های بورسی توجه کنید:

- اگر ضریب بتا یک سهم، ۱ باشد، مبین این واقعیت است که تغییرات قیمت این سهام، مطابق با نوسانات بازار همراه بوده و اگر وضعیت شاخص کل، مثبت باشد، احتمالا وضعیت این سهم نیز صعودی و مثبت است.

- اگر بتای این سهم، از یک بزرگ تر باشد، در نتیجه، افزایش قیمت سهم یا کاهش قیمت سهم، از تغییرات بازار، بیشتر خواهد بود. به این سهام، تهاجمی گفته می شود و معمولا ریسک بالاتری به نسبت دیگر سهام بازار دارند.

- اگر بتای سهمی، زیر یک باشد اما از صفر بزرگ تر باشد، تغییرات قیمت سهم، از تغییرات روند کلی بازار، کم تر است. این سهام که ضریب بتا بین صفر و یک دارند را سهام تدافعی می نامند.

- اگر ضریب بتا سهمی، برابر صفر باشد، در واقع هیچ گونه رابطه ای بین تغییرات قیمتی سهم و نوسانات بازار وجود ندارد.

- اگر ضریب بتا سهمی، زیر صفر باشد یا منفی باشد، به این معنی است که حرکت نوسانات قیمت سهم، خلاف جهت روند کلی بازار بوه است.

اگر سهمی ، ضریب بتا بزرگی داشته باشد، پتانسیل بیش تر برای بازدهی داشته اما احتمالا از ریسک سیستماتیک بیش تری نیز برخوردار است.

اگر قیمت ها در بورس افت کند، سهمی که ضریب بتا بالایی دارد، گزینه خوبی برای معامله است. چرا؟ به خاطر این که با کاهش ریسک سیتماتیک، قیمت سهم با شتاب بیش تری، افزایش خواهد یافت.

آیا ضریب بتا فقط برای یک سهم است؟

خیر. ضریب بتا یک صنعت خاص در بورس را نیز می توان با ضریب بتا محاسبه کرد و میزان بازدهی سرمایه گذاری را تخمین زد.

اگر بتا سهمی برابر با ۱.۵ باشد، یعنی پنجاه درصد بیش از متوسط بازار، قابلیت توسعه داشته و اگر بتای سهمی، هشتاد و پنج صدم باشد، یعنی این سهم (۱۰۰-۸۵)، ۱۵ درصد کم تر از متوسط بازار سرمایه، قابلیت توسعه دارد.

حال اگر ضریب بتا یک صنعت، ۱/۱ باشد، اگر شاخص کل بورس در یک مقطع زمانی، رشد کند، شاخص صنعت مورد نظر نیز ۱۰ درصد می تواند بیش تر رشد کند.

اگر بتا سهمی برابر با ۲ باشد و بازار ۱۰ درصد رشد کند، سرمایه گذارانی که ریسک پذیری پایین دارند، باید بر روی سهامی سرمایه گذاری کنند که بتای پایین دارند و بالعکس.

چگونه ضریب بتا یک صندوق سرمایه گذاری محاسبه شود؟

برای محاسبه ضریب بتای سک سبد از دارایی سهام یا صندوق سرمایه گذاری مشترک، باید بتای هر یک از سهامی که در پرتفو وجود دارد به تفکیک محاسبه شده و میانگین موزون گرفته شود و ضریب بتا آن، محاسبه شود. میانگین موزن، معادل بتای آن صندوق یا پرتفو از دارایی ها محسوب خواهد شد.

با این ضریب، می توان تشخیص داد که آیا، تغییرات بازار بر روی سهام یک شرکت یا سبدی از سهام شرکت های مختلف، تاثیر مثبت یا منفی داشته است یا خیر. پس اگر، ضریب بتا صندوق سرمایه گذاری مشترک، از یک کوچک تر باشد، در زمان کاهش ارزش بازار، ارزش دارایی های آن، کم تر از بازار کاهش یافته و ریسک سبد، در مقابل ریسک بازار، پایین تر خواهد بود.

مخاطب گرامی

محاسبه ضریب بتا سهم و صندوق های سرمایه گذاری، نیاز به دانش آماری و تحلیل ریاضی دارد که از حوصله این بحث خارج است. عزیزانی که نیاز به اطلاعات بیش تر دارند، میتوانند از فایل های PDF آموزشی یا ویدیوهای انگلیسی زبان آموزشی در یوتیوب استفاده کنند. بخش اموزش تالار مجازی سازمان بورس ایران، برای یادگیری عملی این مفاهیم، توصیه می شود.

حتما بخوانید: انرژی ۳، سهمی شگفت انگیز با سودهای شیرین

بدون نظر