آخر تیرماه، آخرین مهلت ارائه اظهار نامه مالیاتی اشخاص حقوقی (شرکتها) در سراسر کشور است و به همین خاطر، با توجه به الکترونیکی شدن روند ثبت نام و ورود اطلاعات و تایید اطلاعات اظهارنامه ای شرکتها، مشمولان موظف هستند با مراجعه به سامانه سازمان امور مالیاتی کشور، نسبت به ثبت اطلاعات اینترنتی اقدام کنند.

تنها در سال ۱۳۹۴، بیش از ۴.۸ میلیون اظهارنامه مالیاتی از شرکت ها اخذ شد. امسال، حتی شرکت های دانش بنیان نیز موظف به ارائه اینترنتی اظهارنامه مالیاتی خود هستند.

این فرصت تمدید نخواهد شد و در صورتی که شرکتی موفق به ثبت اینترنتی اطلاعات اظهارنامه خود (عدم تسلیم) در سامانه مذکور نشود، مشمول جرایمی نظیر مالیات علی الراس و عدم دریافت بخشودگی های مالیاتی مصوب قانون در سال ۹۶ خواهد شد. با توجه به اینکه در روزهای آینده، صدها هزار شرکت اعم از مسئولیت محدود تا سهامی عام، میبایست با ورود به درگاه ثبت اظهارنامه مالیاتی، نسبت به تکمیل ثبت نام اقدام کنند، راهنمای مصور آن در ادامه ارائه می شود.

با ما همراه باشید.

اظهارنامه مالیاتی چیست؟

به کارنامه مالی اشخاص حقیقی یا حقوقی که در طی ۱ سال مالی (که معمولا با همان سال شمسی برابر است)، توسط خود اشخاص تهیه شده و به اداره دارایی جهت محاسبه مالیات ارائه میگردد، اظهار نامه مالیاتی می گویند.

دو روش محاسبه مالیاتی در ایران وجود دارد که یکی خود اظهاری و دیگری علی الراس است.

در روش خود اظهاری، شخص اعم از حقیقی یا حقوقی اظهار نامه ای را تکمیل می نماید که شامل تمامی درآمد ها، هزینه ها، حقوق پرسنل، استهلاک و ….. بوده و با احتساب معافیت های مالیاتی خاص، رقم مالیات سالیانه خود را ذکر می نماید. اداره دارایی هم به شرط این که مطالب اظهار نامه کامل بوده و تخلفی از قانون ( ثبت دفاتر و اظهار نامه ) صورت نپذیرفته، آن را قبول می نماید و مالیات را محاسبه و دریافت می کند.

در روش مالیات علی الراس، چنانچه اظهار نامه مورد پذیرش قرار نگیرد و یا ارائه نشود، ممیز دارایی از طریق علی الراس مالیات شخص حقیقی یا حقوقی مزبور را محاسبه و اعلام می نماید. و نظر وی در این مورد ملاکی خواهد شد برای پرداخت مالیات.

میزان مالیات در کشور ما به میزان ۲۵ در صد سود سالانه ی فعالیت شرکت یا شخص در نظر گرفته می شود. سود سالانه حاصل کسر تمامی هزینه ها ی شرکت در آن سال مالی از مجموع درآمد ها ی شرکت می باشد. در حالتی که مالیات شرکت، علی الراس برآورده شود، به معنی آن است که ممیز رسیدگی کننده ی مالیاتی هزینه ها ی شرکت را نپذیرفته و در آمد شرکت یا برآوردی که خود از شرکت دارد را مبنای محاسبه مالیات قرار می دهد.

در این حالت با اعمال درصدی از سود، مالیات شرکت را برآورد می نماید. این حالت علاوه بر لطمه به اعتبار شرکت، معمولا پرداخت مالیات بسیار بیشتری را در پی خواهد داشت.

اشخاص حقوقی درباره امور مالیاتی خود چه وظایف و تکالیفی بر عهده دارند؟

ارائه اظهارنامه ی مالیاتی موضوع ماده ۱۱۰ طبق ماده ۱۱۰، از جمله وظایف شرکتها است. «اشخاص حقوقی مکلفاند اظهار نامه، ترازنامه، حساب سود و زیان متکی به دفاتر اسناد و مدارک خود را حداکثر تا چهار ماه پس از سال مالیاتی همراه با فهرست هویت شرکاء و سهامداران و حسب مورد، میزان سهم الشرکه یا تعداد سهام و نشانی هر یک از آنها را به اداره مالیاتی که فعالیت اصلی شخص حقوقی در آن واقع است ارائه و مالیات متعلق را پرداخت نمایند.

پس از ارائه اولین فهرست مزبور ارایه فهرست تغییرات در سنوات بعد کافی خواهد بود. محل ارائه اظهار نامه و پرداخت مالیات اشخاص حقوقی خارجی و موسسات مقیم خارج از ایران که در ایران دارای اقامتگاه یا نمایندگی نمی باشند تهران است.

حکم این ماده در مورد کارخانه داران و اشخاص حقوقی در دوران معافیت نیز جاری خواهد بود. تبصره ـ اشخاص حقوقی نسبت به درآمدهایی که طبق مقررات این قانون نحوه دیگری برای تشخیص آن مقرر شده است مکلف به تسلیم اظهارنامه مالیاتی جداگانه که در فصل های مربوط پیشبینی شده است نیستند.

چه افرادی ملزم به ارائه اظهارنامه مالیاتی نیستند؟

افرادی که ملزم به تنظیم و تسلیم اظهارنامه مالیاتی نیستند به این شرح است:

- شهرداری های سراسر کشور

- سازمان هایی که دولت بودجه ی آن ها را مشخص می کند

- موسسات و وزارت خانه های دولتی تاریخ و محل تسلیم اظهارنامه مالیاتی اشخاص حقوقی: اشخاص حقوقی باید اظهارنامه ی خو را به همراه دفاتر و مدارک نهایتا تا ۴ ماه پس از سال مالیاتی به اداره ی مالیاتی تسلیم و مالیات تعلق گرفته را پرداخت کنند.

اظهارنامه عدم فعالیت چیست؟

اگر اشخاص حقیقی یا حقوقی پس از ثبت شرکت هیچ گونه فعالیتی نداشته باشند باز هم باید اظهارنامه و دفاتر خود را تیرماه هر سال به صورت سفید تحویل دهند و اگر سازمانی با داشتن فعالیت، اظهارنامه و دفاتر خود را یه صورت سوری و برای نشان دادن عدم فعالیت خود سفید تحویل دهد به دلیل تخلف شامل علی الراس می شود. لذا اگر شرکتی جدیدا ثبت کردید، توجه داشته باشید که می بایست اظهارنامه عدم فعالیت را از طریق سامانه اینترنتی که در این گفتار معرفی میکنیم، ثبت و تسلیم کنید.

سال مالیاتی چیست؟

سالِ مالیاتی عبارت از یکسال شمسی است که از اول فروردین شروع میشود و در پایان اسفند آن سال خاتمه مییابد. ولی در رابطه با اشخاص حقوقی که سال مالی آنها به موجب اساسنامهشان با سال مالیاتی تطبیق نمیکند، ملاک تعیین میزان مالیات، سالِ مالی آن شرکت است.

چه کسانی موظف به تنظیم اظهارنامه مالیاتی هستند؟

تمامی اشخاص اعم از حقیقی و حقوقی باید با توجه به درآمد خود به پرداخت مالیات اقدام کنند و توسط این اشخاص اظهارنامه مالیاتی با اعتراف بر میزان درآمد اشخاص تکمیل شده و به اداره مالیاتی باید تحویل داده شود. اگر اشخاص میزان مالیات خود را به صورت واضح بیان کنند و هیچ گونه شک و شبه ای در آن وجود نداشته باشد میزان مالیات اعلام شده درست تشخیص داده شده و به همان مقدار پرداخت مالیات آن شخص منظور می گردد. اما اگر اظهارنامه به صورت صحیح اعلام نشود میزان مالیات به صورت علی الراس تشخیص داده می شود.

در مادهی یک قانون مالیات های مستقیم اشخاص حقیقی و حقوقی که موظف به پرداخت مالیات هستند، نام برده شده اند که ذکر این موارد از حوصلهی این متن خارج است. در این رابطه باید بیان داشت که با توجه به قصد نظام مالیاتی کشور ما مبنی بر استفاده از روش خود اظهاری در تعیین میزان مالیات، تمامی اشخاص حقیقی و حقوقی نامبرده در مادهی یک قانون مالیات های مستقیم، موظف به تنظیم و تسلیم اظهارنامهی مالیاتی هستند.

- تمام اشخاصی که به صورت حقیقی یا حقوقی به فعالیت خود مشغولند

- اشخاصی که در ایران اقامت دارند و داخل یا خارج از کشور دارای فعالیت هستند

- اشخاصی که خارج از ایران اقامت دارند و درآمد وفعالیت آنها از طریق ایران هستند

- تمامی اشخاص غیرایرانی چه به صورت حقوقی و چه به صورت حقیقی در ایران فعالیت دارند و از طرق ارائه ی تعلیمات، واگذاری امتیازات و … موفق به کسب درآمد شدند

علی الراس چیست ؟

زمانی که درستی اظهارنامه توسط ممیز رد میشود یعنی پس از دادن اظهارنامه مالیاتی به اداره ی مالیات ناصحیح بودن آن تشخیص داده شود، مالیات آن شرکت به صورت خود جوش محاسبه می شود. دلایل علی الراس شدن:

- حساب سود و زیان و تراز نامه در آن وجود نداشته باشد.

- مدارک و گزارشات موردنظر باتوجه به درخواست ممیز ارائه نشود.

- اگر مدارک داده شده ازنظر اداره ی مالیاتی غیرقابل رسیدگی باشد به این معنی دفاتر مورد قبول باشد اما هزینه های دفاتر مورد قبول نباشد.

- اگر در محاسبه سود و زیان اشتباه شده باشد با ارائه ی مدارک لازم به مدت یک ماه از تاریخ انقضای تسلیم اظهارنامه تا رفع اشتباهات زمان داده می شود.

- اگر پیمانکار هستید و کارفرمای دولتی دارید، باید رسیدی دال بر پرداخت مالیات های مکسوره به حساب دارایی ارائه کنید.

- اگر پیمانکار هستید و کافرمای خصوصی دارید، می بایست کلیه صورت وضعیت های و رسید مالیات های مکسوره را به دارایی ارائه کنید تا مشمول علی الرس نشوید.

بنابراین باید در درستی اظهار نامه مالیاتی تمام تلاش خود را صرف کرده چون شیوه ی ارائه ی اظهار نامه به صورت خود اظهاری است پس شخص با قید کردن میزان درآمد خود مالیات لازمه را پرداخت می نماید.

ماده ۱۹۲ قانون مالیات های مستقیم چیست؟

طبق مطابق ماده ۱۹۲ قانون مالیات ها مستقیم: در صورت تسلیم نکردن اظهارنامه مالیاتی در تاریخ مقرر به اداره مالیات، بنگاه مالیاتی شما مشمول جریمه ای معادل ۱۰% مالیات، متعلق خواهد شد و عدم تسلیم اظهار نامه توسط اشخاص حقوقی و مشمولان بندهای الف و ب ماده ۹۵ این قانون موجب تعلق جریمه ای معادل ۴۰ % مالیات متعلق می گردد و مشمول بخشودگی نمی شود.

شرکت های دانش بنیان معاف از مالیات

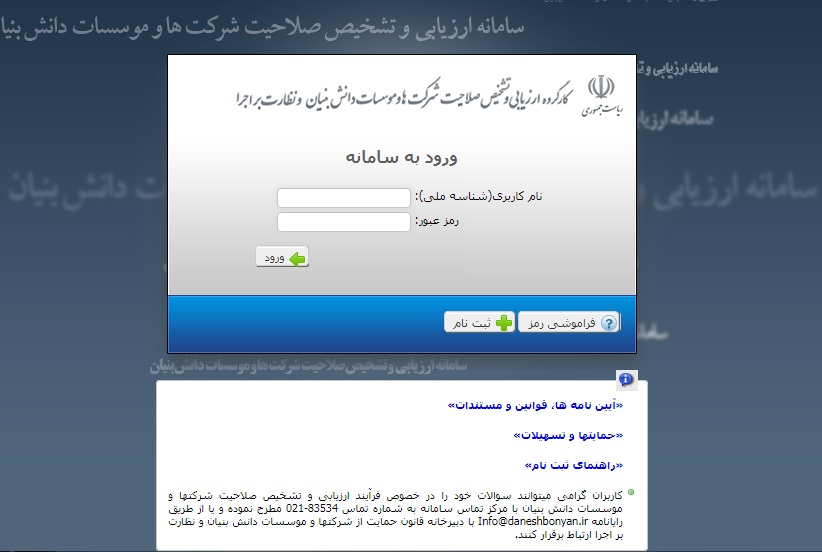

نحوه اطلاعرسانی محصولات معاف از مالیات شرکت های دانش بنیان به این صورت است که شرکتهای نوپا و تولیدی باید به قسمت پیامهای کارتابل اختصاصی خود بر روی سامانه ارزیابی شرکت های دانشبنیان به این لینک بروند.

بعد از رؤیت اطلاعات موجود در پیام «معافیت مالیاتی ۹۵»، اظهارنامه خود را بر اساس آن اطلاعات تکمیل کنند. لازم به ذکر است این اطلاعات به سازمان امور مالیاتی هم ارسال خواهد شد. سطر (۲۹) جدول شماره (۶) مربوط به معافیت مالیاتی ماده (۳) قانون حمایت از شرکت ها و موسسات دانش بنیان است و حتما باید به صورت کامل توسط شرکت های دانش بنیان در زمان ارسال اظهارنامه مالیاتی تکمیل شود.

رئیس امور شرکت ها و موسسات دانش بنیان درباره میزان و زمان بهره مندی از معافیت های مالیاتی شرکت های دانش بنیان اخیرا اعلام کرد: شرکت های دانش بنیان، از تاریخ تائید در کارگروه میتوانند از معافیت استفاده کنند. بنابراین اگر بخشی از فروش کالاها و خدمات دانش بنیان، قبل از تاریخ تأیید کارگروه محقق شده باشد، نمی توانند برای آن معافیت مالیاتی تقاضا کنند.

چنانچه شرکت های دانش بنیان، در مراحل تکمیل اظهارنامه مالیاتی خود به فهرست کالاها و خدمات دانش بنیان و تاریخ تائید شرکت توسط کارگروه توجه نکنند، ممکن است در مسیر رسیدگی پرونده های مالیاتی توسط ممیزان ادارات امور مالیاتی، اشکالاتی پیش آمده و ضمن عدم امکان استفاده از معافیت ها، مشمول برخی جرائم مالیاتی شوند.

شرکت های دانش بنیان میتوانند در زمینه های مختلف از جمله مباحث مالیاتی و حسابداری از مشاوره های رایگان استفاده کنند و با مراجعه به این نشانی، مسائل مورد نظر خود را به صورت حضوری با مشاوران متخصص در میان بگذارند.

نحوه پر کردن اظهارنامه مالیاتی

اظهارنامه مالیاتی در فرم های مصوب سازمان امور مالیاتی تکمیل میشود و در موعد مقرر به ادارهی امور مالیاتی محل اقامت شخص حقیقی یا ادارهی امور مالیاتی محل وقوع دفتر شخص حقوقی تحویل داده میشود. به علاوه ضروری است که اظهارنامه مالیاتی و فیش واریز مالیات هر دوره تا ۳۱ تیر ماه هر سال به ادارهی امور مالیاتی تسلیم شود.

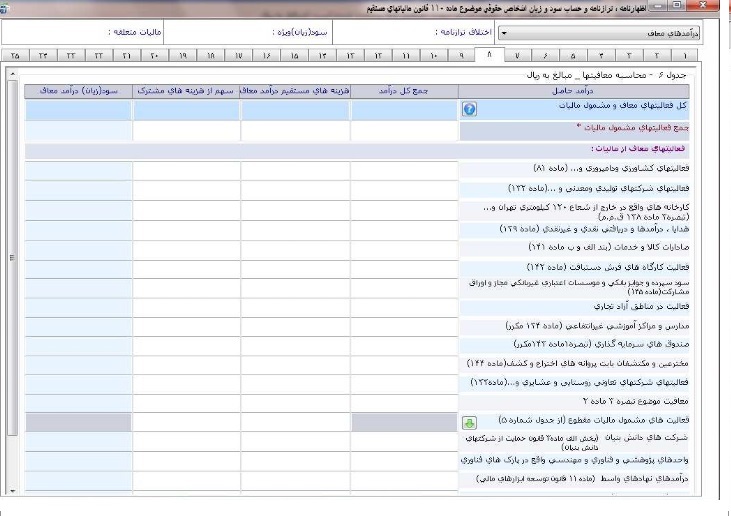

البته از سال ۹۱ (یعنی سال مالی ۹۰) این فرآیند به صورت الکترونیکی و از طریق پایگاه اینترنتی سازمان امور اقتصادی و دارایی انجام میشود. در فرم های اظهارنامه مالیاتی ۲۶ جدول طراحی شده که به شرح زیر است:

- جدول ۱: پرداختهای مربوط به این اظهارنامه

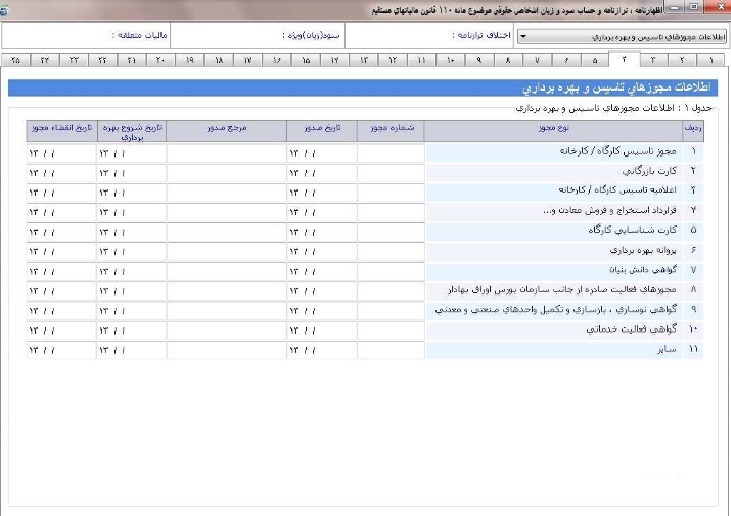

- جدول ۲: اطلاعات مجوزهای تأسیس و بهرهبرداری

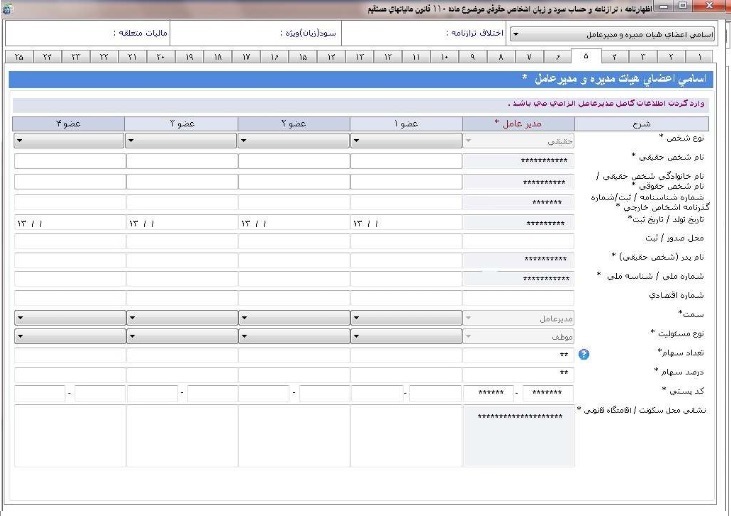

- جدول ۳: اسامی اعضای هیئت مدیره و مدیرعامل

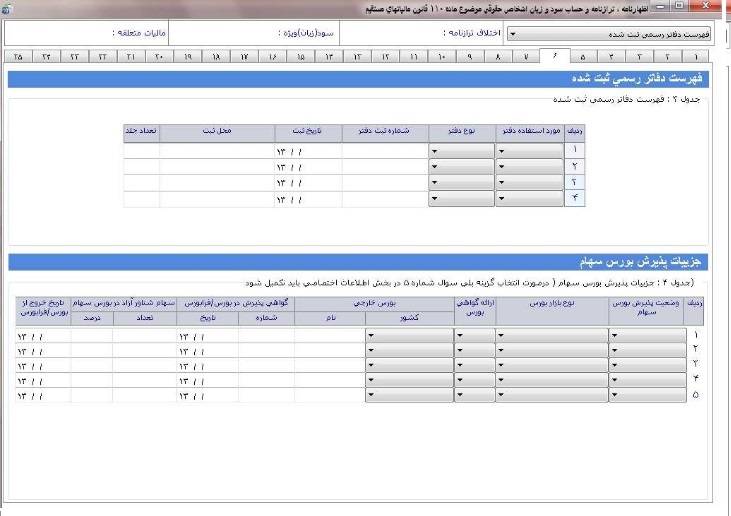

- جدول ۴: فهرست دفاتر رسمی ثبت شده

- جدول ۵: جزییات پذیرش بورس سهام

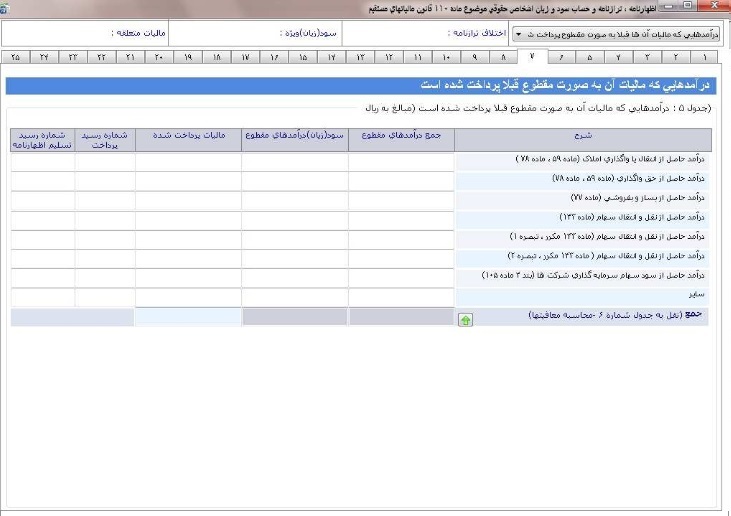

- جدول ۶:درآمدهایی که مالیات آنها قبلا به صورت مقطوع پرداخت شده است

- جدول ۷: درآمدهای معاف

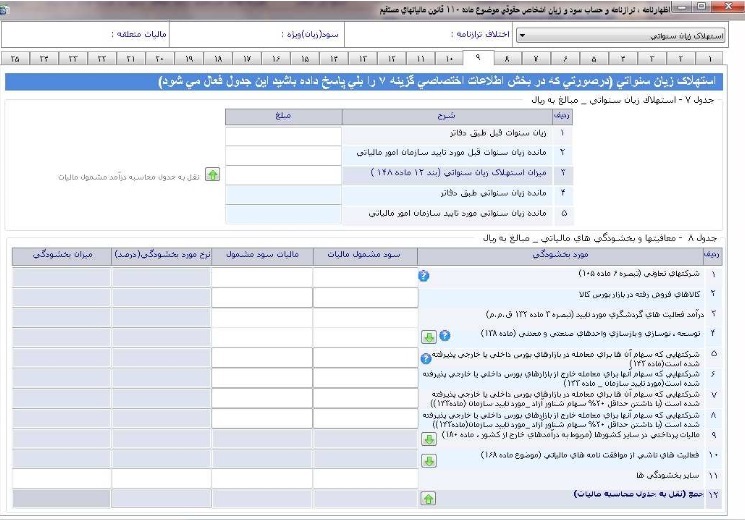

- جدول ۸: استهلاک زیان سنواتی

- جدول ۹: معافیت ها و بخشودگی های مالیاتی

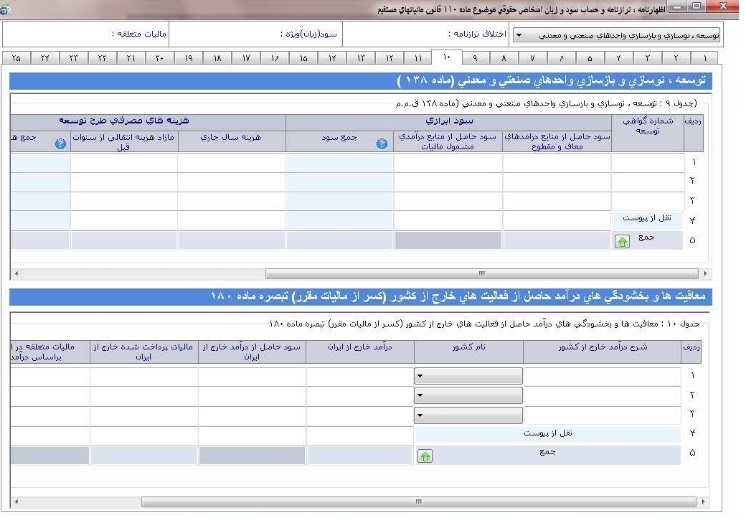

- جدول ۱۰: توسعه، نوسازی و بازسازی واحد های صنعتی و معدنی (مادهی ۱۳۸ ق.م.م.)

- جدول ۱۱: معافیت ها و بخشودگی های درآمد حاصل از فعالیت های خارج از کشور (کسر از مالیات مقرر) تبصرهی مادهی ۱۸۰ ق.م.م.

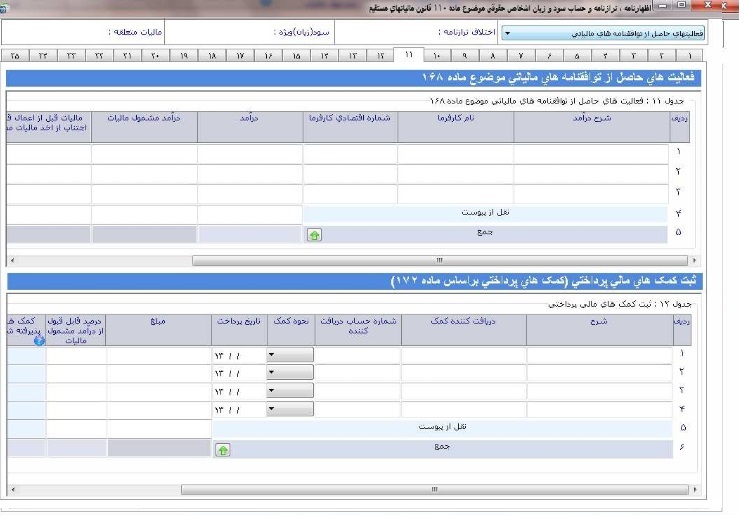

- جدول ۱۲: فعالیت های حاصل از توافقنامه های مالیاتی موضوع مادهی ۱۶۸ ق.م.م.

- جدول ۱۳: ثبت کمک های مالی پرداختی

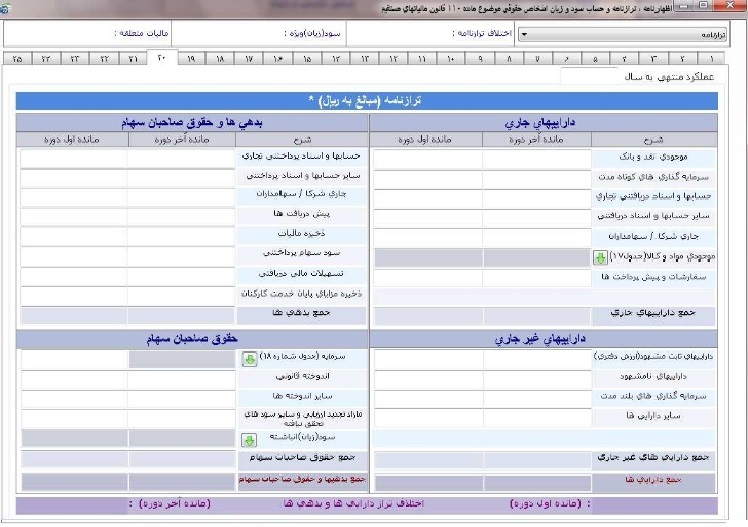

- جدول ۱۴: ترازنامه

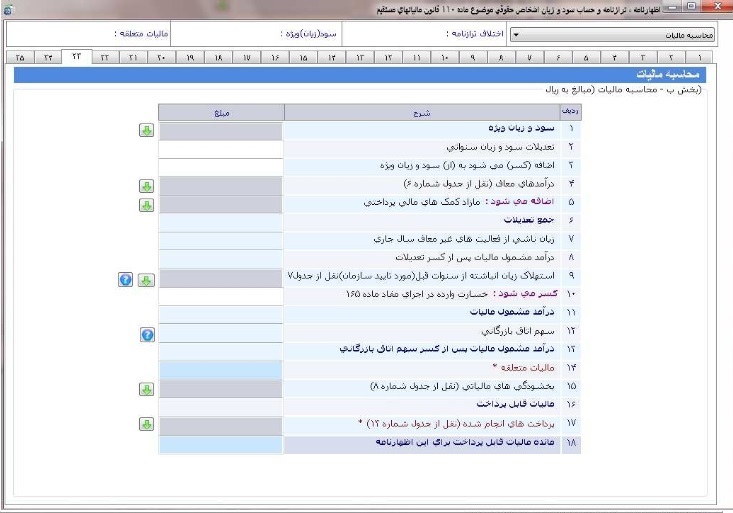

- جدول ۱۵: صورت سود و زیان

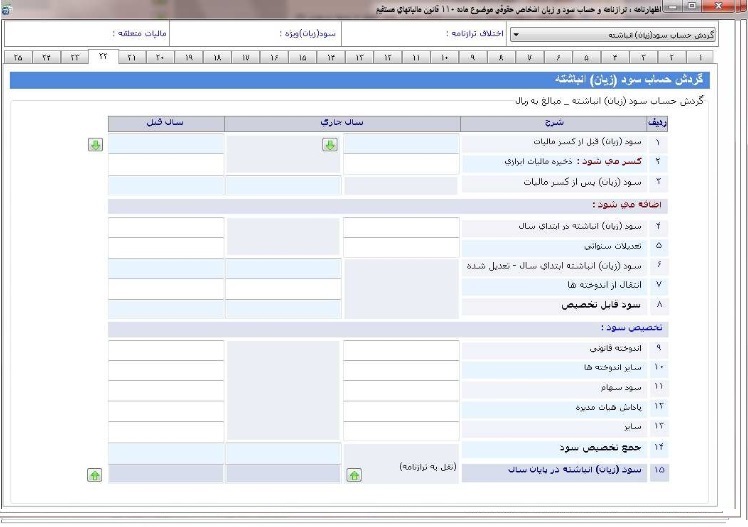

- جدول ۱۶: گردش حساب سود (زیان) انباشته

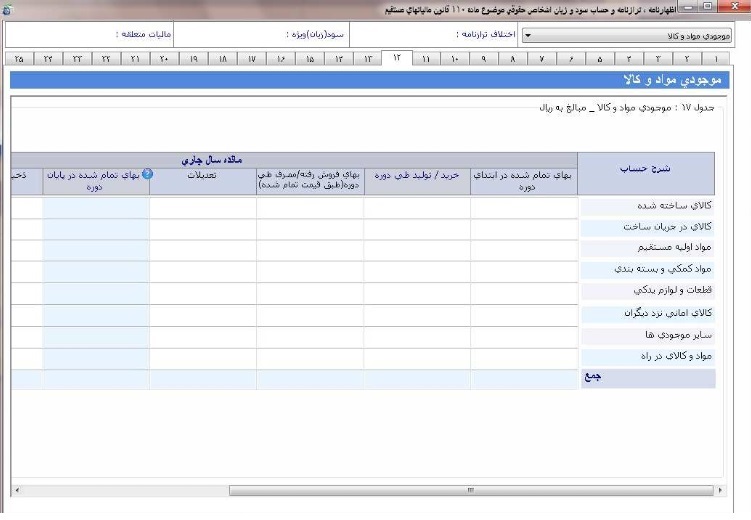

- جدول ۱۷: موجودی مواد و کالا

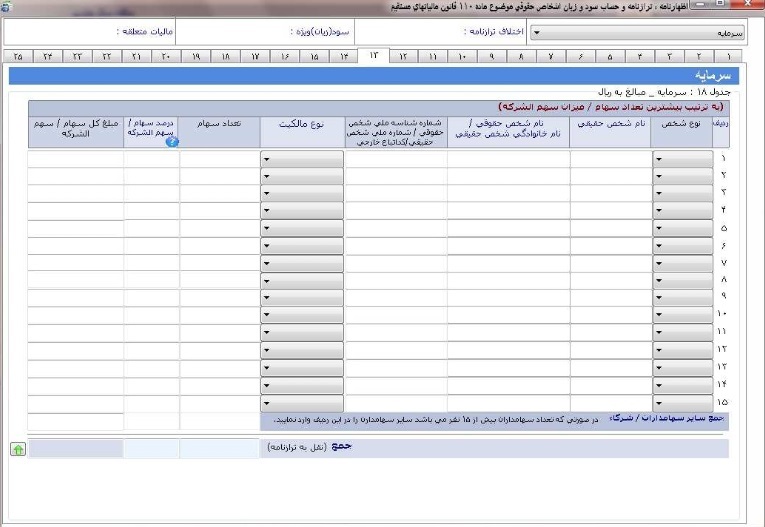

- جدول ۱۸: سرمایه

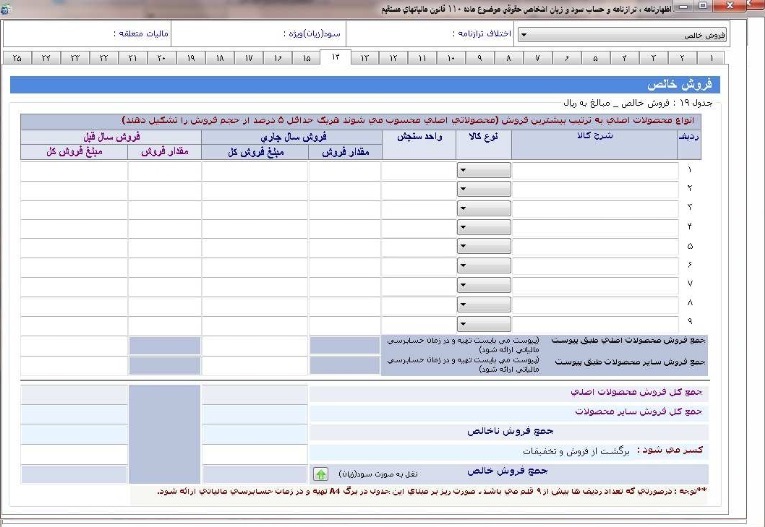

- جدول ۱۹: انواع محصولات اصلی به ترتیب بیشترین فروش

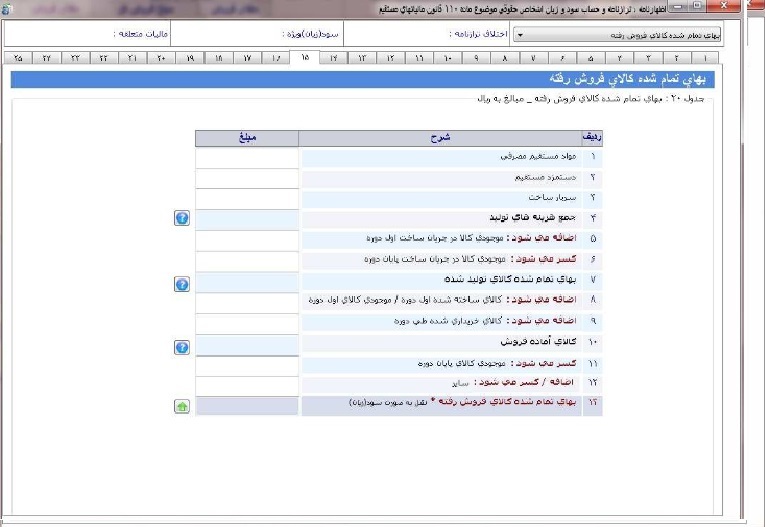

- جدول ۲۰: بهای تمام شدهی کالای فروش رفته

- جدول ۲۱: بهای تمام شدهی کار انجام شده پیمانکاری/ خدمات

- جدول ۲۲: تعداد کارکنان

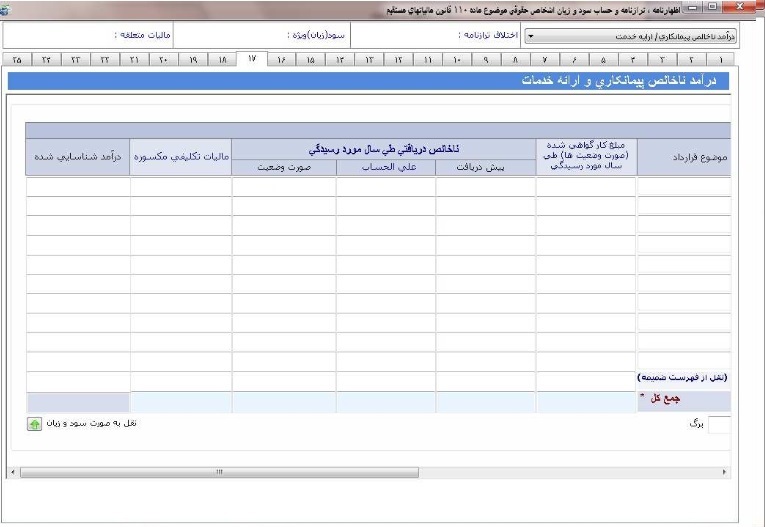

- جدول ۲۳: درآمد ناخالص پیمانکاری/ ارائهی خدمت

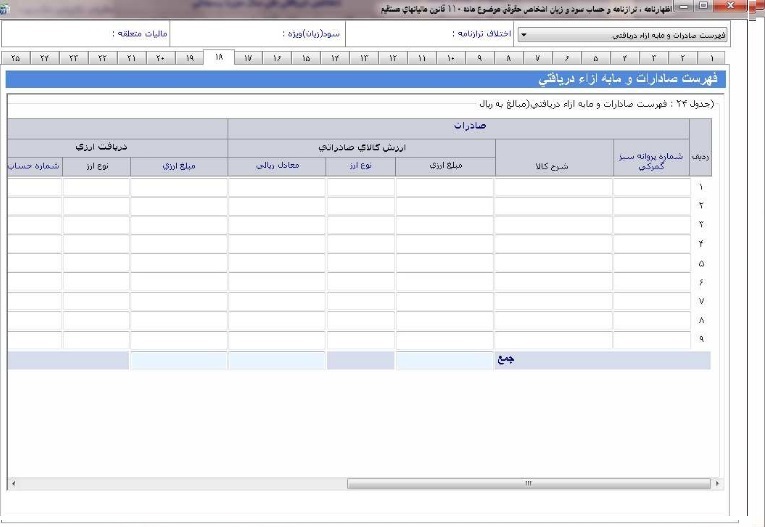

- جدول ۲۴: فهرست صادرات و مابازاءِ دریافتی

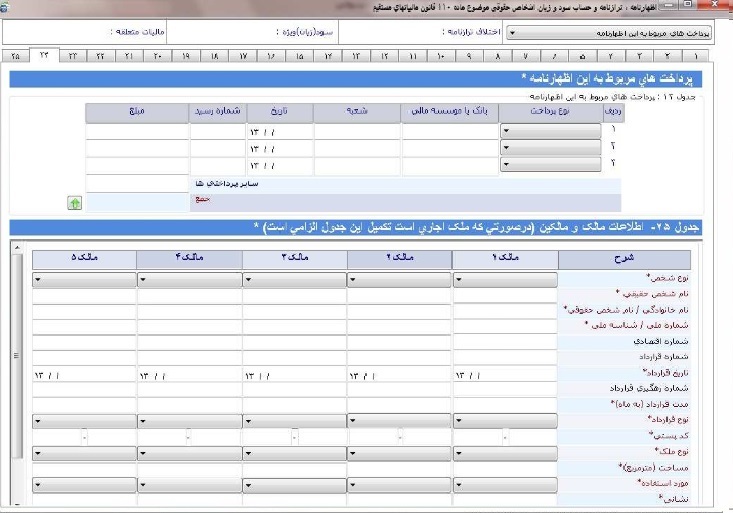

- جدول ۲۵: اطلاعات مالک/ مالکین

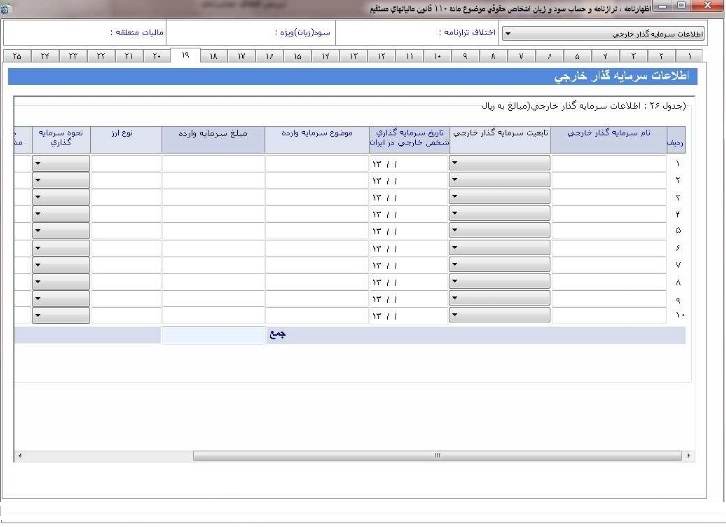

- جدول ۲۶: اطلاعات سرمایهگذاری خارجی

آشنایی با سامانه

سازمان امور مالیاتی کشور، در راستای توسعه خدمات الکترونیکی جهت خود اظهاری مودیان مالیاتی، اظهارنامه را در این سامانه قرار داده است که مودیان محترم مالیاتی، پس از ثبت نام در سامانه ثبت نام الکترونیکی می بایست نرم افزار مذکور را دانلود و پس از تکمیل اظهارنامه، اقدام به ارسال نمایند.

جهت ثبت اظهارنامه عملکرد اشخاص حقوقی، مودی پس از وارد نمودن نام کاربری ، رمزعبور و کد رهگیری سامانه ثبت نام، قادر به بارگزاری اطلاعات هویتی خود در اظهارنامه خواهد بود. تاریخ تسلیم اظهارنامه برای اشخاص حقوقی که بیست و نهم اسفند ماه پایان سال مالی آن ها است، تا پایان تیرماه بوده و تمدید نمی شود.

تسلیم الکترونیکی اظهارنامه با استفاده از اطلاعات ثبت نام امکان پذیر می باشد بنابراین ضروری است مودیان نسبت به تکمیل اطلاعات، رفع ایرادات احتمالی این مرحله از طریق سامانه ثبت نام اقدام نمایند. اطلاعاتی که از این سامانه دریافت می شوند، غیرقابل ویرایش است.

درصورت لزوم پس از ویرایش اطلاعات و تایید آن، جهت بروزرسانی اطلاعات در سامانه اظهارنامه مالیاتی از گزینه دریافت اطلاعات هویتی استفاده نمایید. قبل از ارسال، نسخه پیش نویس تکمیل شده را از سیستم اخذ و به دقت بررسی فرمایید سپس اقدام به ارسال الکترونیکی، که نهایی و قطعی تلقی می گردد نمایید. ارسال الکترونیکی اظهارنامه به منزله تسلیم قانونی اظهارنامه تلقی خواهد گردید و نیازی به ارائه اظهارنامه چاپ شده به اداره امور مالیاتی ذیربط نخواهد بود.

مودیانی که اظهارنامه خود را با امضای الکترونیکی ارسال می نمایند، در صورتی که پیغام خطا دریافت می نمایند می بایست اطمینان حاصل نمایند که وکالتنامه مالیاتی آنها در دفاتر اسناد رسمی ثبت شده و همچنین گواهی الکترونیک آنها اعتبار تاریخی دارد.

مراحل ثبت و ارسال اظهارنامه های مالیاتی

مراحل به شرح زیر است:

۱- حصول اطمینان کاربر از اتصال رایانه به اینترنت

۲- مراجعه به سامانه عملیات الکترونیکی مودیان و دانلود اظهارنامه مربوطه

۳- نصب نسخه نرم افزار اظهارنامه مالیاتی • ورود اطلاعات درخواستی در نرم افزار اظهارنامه مربوطه

۴- دریافت اطلاعات هویتی مودی از سامانه ثبت نام

۵- تکمیل جداول مالی و ترازنامه توسط مودیان حقوقی

۶- چاپ و بررسی نسخه پیش نویس

۷- ارسال اطلاعات به سازمان امورمالیاتی کشور

۸- دریافت کدرهگیری

۹- صدور الکترونیکی قبض مالیاتی

۱۰-امکان پرداخت الکترونیکی قبض مالیاتی

صدور قبض مالیاتی مودیان مودیان حقوقی می توانند هنگام ارسال اطلاعات اظهارنامه خود، از طریق نرم افزار اقدام به درخواست صدور قبض مالیاتی نموده، که از طریق لیست قبوض الکترونیکی مرتبط با اظهارنامه قابل رویت و پس از چاپ قبض مالیاتی می توانند از طریق بانک یا سامانه پرداخت الکترونیکی مالیات اقدام به پرداخت نمایند.

راهنمای مصور ثبت اظهارنامه مالیاتی

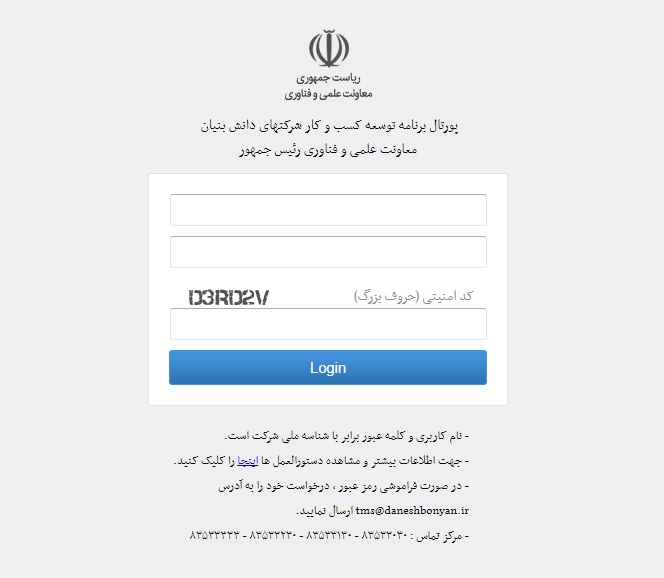

ابتدا می بایست وارد اکانت خود در سامانه اظهارنامه مالیاتی اشخاص حقوقی شوید. برای این کار لازم است که شرکت شما کد کاربری و رمز عبور را دریافت کرده باشد و مراحل پیش ثبت نام را به اتمام رسانده باشد. اگر به تازگی شرکت ثبت کرده اید و سال مالی شما در سال ۱۳۹۵ به اتمام رسیده است، می بایست اظهارنامه مالیاتی خود را در سیستم وارد کرده و نسبت به دریافت کد کاربری و رمز عبور در اسرع وقت اقدام کنید.

پس از دریافت کد، وارد سامانه شده و همان طور که در تصویر زیر مشاهده می کنید، بر روی قسمت ثبت اظهارنامه جدید کلیک کنید.

در این بخش، علاوه بر گزینه ثبت اظهار نامه جدید، بخش هایی مانند: ویرایش اطلاعات اظهارنامه مالیاتی، جستجوی اظهارنامه، چاپ اطلاعات اظهارنامه، ارسال اطلاعات بدون امضای الکترونیکی به سازمان امور مالیاتی، ارسال اطلاعات با امضای الکترونیکی به سازمان امور مالیاتی کشور، راهنمای کاربردی، اظهارنامه جایگزین یا اصلاحی، نمایش قبوض ودریافت اطلاعات هویتی نیز در دسترس است که به اقتضای نیاز، از آن ها میتوان استفاده کرد.

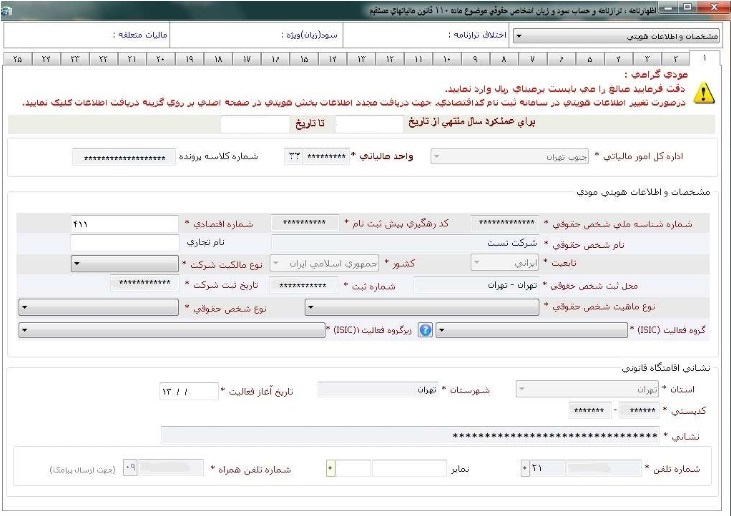

بعد از کلیک بر روی گزینه تایید، صفحه بالا برای شما به نمایش در می آید. در این قسمت، باید نوع شخص (اتباع ایرانی یا غیر ایرانی)، نام کاربری، رمز عبور، کد رهگیری پیش ثبت نام و نوع اظهارنامه را وارد کنید. سپس گزینه تایید را کلیک کنید.

اکنون یک فرم با ۲۶ جدول که قبلا توضیح دادیم، به نمایش در خواهد آمد. با وارد نمودن اقلام درخواست شده در مرحله قبل، یک فرم ورود اطلاعات مشتمل بر ۲۶ صفحه نمایش داده خواهد شد. کلیه صفحات ورود اطلاعات در این نرم افزار، مشابه فرم اظهارنامه کاغذی بوده و محاسبات لازم به صورت خودکار توسط این نرم افزار انجام خواهد شد

با کلیک کردن بر روی آیکن علامت سئوال، توضیحاتی در خصوص نحوه محاسبه اقلام در جدول مربوطه نمایش داده میشود. در صفحه ورود اطلاعات وارد نمودن فیلدهایی که به رنگ قرمز و (*) ستاره دار میباشند ضروری است. این فیلدها عبارتند از:

- اطلاعات هویتی مودی: سال عملکرد (از تاریخ، تا تاریخ)

- واحد مالیاتی

- نام شخص حقوقی

- شماره ثبت شرکت

- محل ثبت شرکت

- تاریخ ثبت شرکت

- شماره اقتصادی

- تابعیت (چنانچه تابعیت غیر ایرانی باشد میبایست گزینه کشور تکمیل شود)

- نوع ماهیت شخص حقوقی

- نوع شخص حقوقی

- گروه فعالیت ISIC سطح اول و زیرگروه فعالیت ISIC1

- اطلاعات محل اقامتگاه قانونی: استان، شهرستان

- تاریخ آغاز فعالیت،

- دفتر قانونی مستقل

- نشانی، کد پستی، شماره تلفن – پیش شماره تلفن و شماره تلفن همراه اطلاعات هویتی مدیرعامل (صفحه ۵ اظهارنامه)

- اطلاعات هویتی مدیر عامل (نوع شخص، نام، نام خانوادگی / نام شخص حقوقی، تاریخ تولد / ثبت، شماره شناسنامه / ثبت، محل تولد / ثبت شرکت، شماره ملی / شناسه ملی، موظف، نشانی، کد پستی)

در صورت پر نشدن این فیلدها اطلاعات ذخیره میگردد ولی شما قادر به انجام عملیات ارسال اطلاعات نمیباشید. لازم به ذکر است، ارسال اطلاعات ملزم به دارا بودن شناسه کاربری و کد رهگیری پیش ثبت نام است. در صورت عدم دریافت شناسه کاربری خود جهت اطلاع بیشتر به سایت Tax.gov.ir مراجعه فرمایید.

در جدول ا، اطلاعات هویتی و قانونی به نمایش در می آید. برای ورود اطلاعات این قسمت، باید اداره کل مالیاتی خود را مشخص کرده و شماره واحد مالیاتی آن اداره کل به همراه کلاسه پرونده را ارائه کنید. این اطلاعات را از دبیرخانه اداره کل مالیاتی محدوده محل قانونی شرکت خود میتوان کسب کرد.

شماره شناسنامه ملی شخص حقوقی، کد رهیگری پیش ثبت نام و شماره اقتصاد نیاز است. شماره ثبت و تاریخ ثبت نیز باید وارد شود. پس از ورود اطلاعات، جدول ۲ را مشاهده خواهید کرد.

آنچه در این قسمت مشاهده خواهید کرد مربوط به مشخصات محل فعالیت شرکت، شعب، نمایندگی ها، حساب های بانکی و اطلاعات مالی خواهد بود که در ارائه آن ها دقت کرده و اشتباه نکنید. چرا که به صورت آنلاین رصد و ارزیابی می شود. با ورود اطلاعات مورد نیاز جدول شماره ۲ و گزینه تایید، به جدول شماره ۳ خواهید رفت.

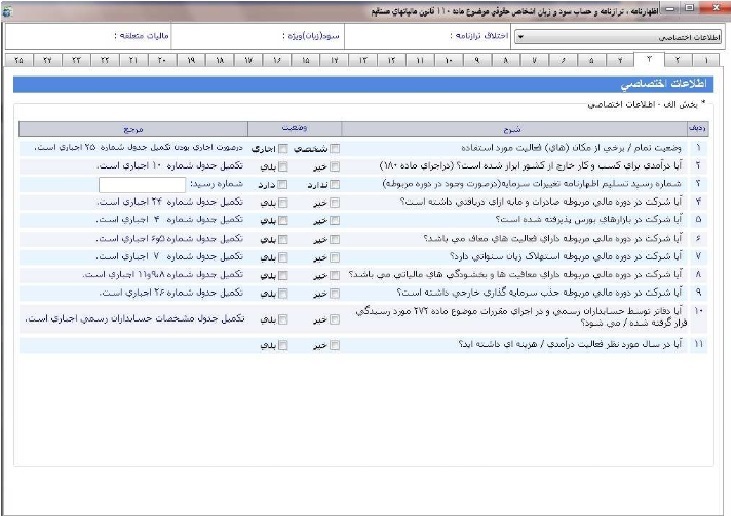

در این قسمت، باید به ۱۱ پرسش پاسخ دهید. اگر واردات صادرات داشتید، با طرف های خارجی تعامل داشتید، در بازار بورس فعال هستید. مشمول معافیت مالیاتی می شوید، استهلاک زبان سنواتی دارید، معافیت و بخشودگی سالانه دارید، جذب سرمایه گذاری خارجی داشتید، مشمول ماده ۲۷۲ رسیدگی توسط حسابداران رسمی هستید و اینکه در سال مالی مورد نظر، درآمدی کسب کرده اید را باید پاسخ داده و در صورت نیاز، جداول ضمیمه را تکمیل کنید.

جدول شماره ۴ مربوط به اطلاعات مجوزهای تاسیس و بهرداری است که از ارگان های رسمی کشور اخذ شدهاست. مثل : مجوز تاسیس کارگاه ها، کارخانه، کارت بازرگانی، اعلامیه تاسیس کارگاه، قرارداد استخراج و فروش معادن، کارت شناسایی کارگاه، پروانه بهره برداری، گواهی دانش بنیان، مجوزهای فعالیت صادره از جانب سازمان بورس و اوراق بهادار کشور، گواهی نوسازی و بازسازی و تکمیل واحدهای صنعتی و معدنی و گواهی فعالیت های خدماتی که توسط وزارت رفاه و تامین اجتماعی صادر شده است.

در جدول شماره ۵، می بایستی اطلاعات مدیرعامل، اعضای هیات مدیره، به همراه مسولیت آنها و مشخصات هویتی و تعداد سهام و درصد سهام و نشانی و کد پستی محل سکونت آنان قید شود. در ورود اطلاعات دقت کنید که اطلاعات نادرست، تبعات حقوقی برای شرکت به همراه خواهد داشت.

این صفحه که در تصویر بالا مشاهده می کنید، مربوط به جدول شماره ۶ است. شامل جداول “فهرست دفاتر رسمی ثبت شده” و “جزییات پذیرش بورس سهام” است. چنانچه گزینه “بلی” پرسش “۵” از جدول “اطلاعات اختصاصی” را انتخاب نمودهاید تکمیل اقلام این جدول ضروری است. اگر در بورس فعالیت ندارید، نیازی به تکمیل این بخش نیست.

صفحه ۷، این صفحه شامل درآمدهایی است که مالیات آن قبلاً به صورت مقطوع پرداخت شده است. در صورت تکمیل این جدول جمع “درآمدهای مقطوع” و “سود (زیان) درآمدهای معاف مقطوع” به ردیف ۱۴ در جدول شماره ۶- محاسبه درآمدهای معاف انتقال مییابد.

اطلاعاتی که باید در جدول شماره ۷ اظهارنامه مالیاتی در نظر داشت عبارتند از: درامد حاصل از انتقال یا واگذاری املاک مشمول ماده ۵۹، اطلاعات درآمد حاصل از حق واگذاری مشمول ماده ۵۹، اطلاعات درامد حاصل از بساز بفروشی مشمول ماده ۷۷، اطلاعات درآمد حاصل از انقل و انتقال سهام مشمول ماده ۱۷۳، اطلاعات درامد حاصل از نقل و انتقال سهام، مشمول ماده ۱۴۳، اطلاعات درآمد حاصل از سود سهام سرمایه گذاری شرکت ها مشمول بند ۳ ماده ۱۰۵ و هر نوع اطلاعاتی که مربوط به درآمد های مقطوع است در این فرم بایستی درج شود.

در جدول شماره ۸، اطلاعات مربوط به معافیت های مالیاتی و جدول جمع سود و زیان را خواهیم داشت. بایستی اطلاعات زیر وارد شود به تفکیک: فعالیت های کشاورزی و دامپروری، فعالیت های تولیدی و صنعتی، کارخانه واقع در شعاع ۱۲۰ کیلومتری تهران، درامد ها و دریافتی های نقدی و غیر نقدی، صادرات کالا و خدمات، فعالیت کارگاه های فرش دستبفات، فعالیت در مناطق آزاد تجاری، مدارس و مراکز آموزشی غیر انتفاعی، صندوق های سرمایه گذاری، مخترعین و مکتشفین، فعالیت شرکت های تعاونی روستایی و عشایری، معافیت های مشمول مالیات مقطوع، شرکت های دانش بنیان و واحدهای تحقیقاتی و مهندسی واقع در پارک های فناوری.

صفحه ۹ که در بالا مشاهده میکنید، این صفحه شامل جداول “استهلاک زیان سنواتی” و “معافیت ها و بخشودگی مالیاتی” میباشد. در صورت تکمیل این جدوال، مقادیر “میزان استهلاک زیان سنواتی” و “جمع بخشودگی های مالیاتی” به ترتیب به ردیفهای ۹ و ۱۵ جدول محاسبه مالیات انتقال مییابد.

در این صفحه باید اطلاعات استهلاک زیان سنواتی، در صورتی که در بخش اطلاعات تختصصی گزینه را بلی پاسخ داده باشید فعال می شود. همانطور که مشاهده می کنید، اطلاعات استهلاک زیان سنواتی، معافیت ها و بخشودگی های مالیاتی در این فرم درج شود.

صفحه شماره ۱۰ که در بالا مشاهده می کنید، شامل جداول “توسعه، نوسازی و بازسازی صنعتی معدنی (ماده ۱۳۸ قانون مالیات های مستقیم) و “معافیت ها و بخشودگی های درآمد های حاصل از فعالیت های خارج از کشور (ماده ۱۸۰ قانون مالیات های مستقیم)” است. در صورت تکمیل جدول ماده ۱۳۸ قانون مالیات های مستقیم، جمع “سود حاصل از منابع درآمدی مشمول مالیات”، “مالیات متعلق موضوع ماده ۱۰۵ قانون مالیات های مستقیم” و “مبلغ بخشودگی” به ردیف ۷ جدول شماره ۸ معافیت ها و بخشودگی های مالیاتی انتقال مییابد.

در صورت تکمیل جدول ماده ۱۸۰ قانون مالیات های مستقیم، جمع “سود حاصل از درآمد خارج از ایران”، “مالیات متعلقه در ایران براساس درآمد” و “مبلغ قابل کسر از مالیات” به ردیف ۹ جدول شماره ۸ معافیت ها و بخشودگی های مالیاتی انتقال مییابد.

صفحه ۱۱ مربوط به جداول “فعالیت های حاصل از توافقنامههای مالیاتی (ماده ۱۶۸ ق.م.م) و “ثبت کمکهای پرداختی” است. در صورت تکمیل جدول ماده ۱۶۸ قانون مالیات های مستقیم، جمع “درآمد مشمول مالیات”، “مالیات قبل از اعمال قانون اجتناب از اخذ مالیات مضاعف” و “مابه التفاوت قبل و بعد از اعمال قانون اجتناب از اخذ مالیات مضاعف” به ردیف ۱۰ جدول شماره ۸ معافیت ها و بخشودگی های مالیاتی انتقال مییابد.

در صورت تکمیل جدول ثبت کمکهای مالی پرداختی، جمع “مبلغ کمکهای مالی پرداختی” به ردیف ۲۹ جدول صورت سود و زیان و “مازاد کمکهای مالی پرداختی پذیرفته نشده توسط سازمان” به ردیف ۵ جدول محاسبه مالیات انتقال مییابد.

صفحه ۱۲ شامل جدول “موجودی مواد و کالا” است. در صورت تکمیل این جدول، جمع “خالص موجودی” و “موجودی سال قبل” به ردیف ۶ بخش دارایی های جاری جدول ترازنامه انتقال مییابد.

صفحه ۱۳ همانطور که در تصویر بالا مشاهده می کنید، مربوط به سرمایه سهامداران و شرکاء وارد میشود. در صورت تکمبل این جدول، جمع “مبلغ کل سهام / سهم الشرکه” به بخش حقوق صاحبان سهام جدول ترازنامه انتقال مییابد.

صفحه ۱۴ در فرم اظهارنامه مالیاتی اینترنتی، مربوط به فروش خالص براساس کالای اصلی و سایر وارد میشود. در صورت تکمیل این جدول، “جمع مبلغ فروش خالص”سال جاری و سال قبل به ردیف ۱ جدول صورت سود و زیان انتقال پیدا خواهد کرد.

صفحه ۱۵ که در تصویر بالا نمایش داده شده است، مربوط به بهای تمام شده کالای فروش رفته وارد میشود. در صورت تکمیل این جدول، “بهای تمام شده کالای فروش رفته” به ردیف ۲ جدول صورت سود و زیان انتقال خواهد یافت. در این فرم، می بایست جمع هزینه های تولید، بهای تمام شده کالاهای تولیدی شده، کالاهای آماده فروش و اطلاعات دستمزد درج شود.

صفحه ۱۶، در این صفحه اطلاعات مربوط به جداول “بهای تمام شده کار انجام شده پیمانکاری” و “تعداد کارکنان” وارد میشود. در صورت تکمیل جدول شماره ۲۱، “جمع کل بهای تمام شده پیمانکاری/خدمات” به ردیف ۵ جدول صورت سود و زیان انتقال خواهد یافت.

در این فرم، اطلاعات مربوط به: مواد و مصالح مصرفی، حقوق و دستمزد، هزینه پیمانکاران، کرایه ماشین آلات، استهلاک ماشین آلات، جمع کل بهای تمام شده دوره در این قسمت درج می شود. تعداد کارکنان تولید و خدماتی و کارکنان اداری و مالی را از ابتدای سال تا پایان سال در این فرم درج شود.

صفحه ۱۷، مربوط به جدول “درآمد ناخالص پیمانکاری/ارائه خدمات” وارد میشود. در صورت تکمیل جدول شماره ۲۱، جمع کل “درآمد شناسایی شده” به ردیف ۴ جدول صورت سود و زیان انتقال پیدا می کند.

صفحه ۱۸، در این صفحه اطلاعات مربوط به جدول “فهرست صادرات و مابه ازاء دریافتی” وارد میشود.

صفحه ۱۹، در این صفحه اطلاعات مربوط به جدول “سرمایه گذار خارجی” وارد میشود.

صفحه ۲۰، همانطور که در فرم بالا در سامانه ورود اطلاعات اظهارنامه مالیاتی اینترنتی مشاهده میکنید، مربوط به تراز مالی اظهارنامه وارد میشود. لازم به توضیح است که در صورت عدم تراز مالی در پایان دوره و عدم وارد نمودن مبالغ مربوطه در این جدول امکان ارسال اطلاعات به سازمان نخواهد بود.

صفحه ۲۱، اطلاعات مربوط به صورت سود و زیان وارد میشود. هزینه تبلیغاتی و بازاریابی، هزینه مطالعات مشکوک الوصول، هزینه حسابرسی و حسابداری، هزینه مشاوره مالی و حقوقی، هزینه اجاره محل غیر از کارخانه، سایر هزینه های فروش و اداری و عمومی و جمع هزینه های فروش، اداری و عمومی با کسر سود/زبان ناشی از فروش ضایعات در این فرم ارائه شود.

صفحه ۲۲، همانطور که در بالا مشاهده می کنید، از شما ۱۵ نوع اطلاعات مختلف را درخواست می کند. در این صفحه اطلاعات مربوط به گردش حساب سود و زیان انباشته وارد میشود. در صورت تکمیل این جدول، جمع کل “سود و زیان انباشته” به بخش حقوق صاحبان سهام جدول ترازنامه انتقال مییابد.

جدول ۲۳ در سامانه ورود اظهارنامه اینترنتی مالیاتی کشور، با توجه به مقادیر وارد شده در صفحات قبل محاسبه درآمد مشمول مالیات در این بخش صورت میپذیرد. درآمد مشمول مالیات، سهم اتاق بازرگانی، درامد مشمول مالیات پس از کسر سهم اتاق بازرگانی، مالیات متعلقه، بخشودگی های مالیاتی (نقل از جدول شماره ۸)، مالیات قابل پرداخت، پرداخت های انجام شده (نقل از جدول شماره ۱۳) و مانده مالیات قابل پرداخت برای این اظهارنامه را در این فرم وارد کنید.

صفحه ۲۴ در سامانه اظهارنامه مالیاتی اینترنتی کشور، مربوط به جداول “پرداختهای مربوط به این اظهارنامه” و “اطلاعات مالک/مالکین” وارد میشود. در صورت تکمیل جدول پرداختهای مربوط به این اظهارنامه، جمع کل “مبالغ پرداختی” به ردیف ۱۷ جدول محاسبه مالیات انتقال مییابد.

در این صفحه مشخصات مربوط به تنظیم کننده اظهارنامه (مودی یا نماینده قانونی)، مدیر امور مالی و حسابرسی و در صورت حسابرسی دفاتر توسط موسسات حسابرسی اطلاعات مربوطه تکمیل میشود.

پرسش های مهم درباره ثبت نام الکترونیکی مودیان مالیاتی

۱- عدم ثبت نام مجدد مودیان مالیاتی چگونه است؟

پاسخ: فرآیند ثبت نام الکترونیکی مودیان مالیاتی به صورت دو مرحله ای. برای هر مودی فقط و فقط یک نوبت انجام می پذیرد. بنابراین آن دسته از مودیان گرامی که در دو سال اخیر اقدام به ثبت نام الکترونیکی نموده اند، به هیچ وجه نبایستی اقدام به ثبت نام مجدد برای همان بنگاه اقتصادی نمایند و می توانند با استفاده از اطلاعات ثبت نام قبلی نسبت به انجام امور مالیاتی الکترونیکی خود اقدام نمایند

۲-چگونه نسبت به دریافت کد رهگیری مجدد اقدام شود؟

پاسخ: روش اخذ مجدد کد رهگیری مفقود شده: آن دسته از مودیان که کد رهگیری ثبت نام الکترونیکی ایشان مفقود گردیده است، می توانند با مراجعه به بخش “ثبت نام و صدور شماره اقتصادی” سامانه عملیات الکترونیکی مودیان مالیاتی به نشانی www.TAX.gov.ir و با استفاده از امکان “یادآوری کد رهگیری و اطلاعات ثبت نام ” نسبت به دریافت مجدد این کد اقدام به عمل آورند.

۳-ثبت نام واحدهای شغلی مشارکتی در سامانه اظهارنامه الکترونیکی چگونه است؟

پاسخ: عدم پیش ثبت نام سایر شرکای واحدهای شغلی مشارکتی، شرایط خاصی دارد. آن دسته از واحدهای شغلی (کسبی) اشخاص حقیقی که مالکیت آن به صورت مشارکتی می باشد، در مرحله پیش ثبت نام صرفا یکی از شرکاء (شریک اصلی) به عنوان نماینده واحد شغلی نسبت به پیش ثبت نام اقدام می نماید.

در مرحله دوم ثبت نام الکترونیکی و پس از دریافت پاکت نام کاربری و رمز عبور، اطلاعات سایر شرکاء دریافت و در سامانه ثبت می گردد. به ازای هر واحد کسبی مشارکتی تنها تکمیل نمودن یک اظهارنامه که در آن اطلاعات کلیه شرکاء ثبت می گردد، کافی است و شرکاء نیاز به تکمیل اظهارنامه انفرادی ندارند.

۴. آیا کد پستی محل سکونت مودی را میتوان در فرم اظهارنامه الکترونیکی وارد کرد؟

پاسخ: کد پستی ثبت نام، مربوط به محل فعالیت است. در فرآیند ثبت نام الکترونیکی و هم چنین فرآیند اظهارنامه الکترونیکی کد پستی که مودیان، به ویژه صاحبان محترم مشاغل، در بخش نشانی محل فعالیت ارائه می نمایند، بایستی مربوط به محل فعالیت شغلی ایشان بوده و به هیچ وجه کد پستی محل سکونت مودی در این بخش قابل قبول نمی باشد.

۵. نحوه آگاهی مودیان از آخرین وضعیت ثبت نام به چه صورتی انجام می شود؟

پاسخ: مودیان گرامی می توانند با مراجعه به گزینه “پیگیری سریع وضعیت ثبت نام شماره اقتصادی ” در بخش “ثبت نام و صدور شماره اقتصادی”، سامانه عملیات الکترونیکی مودیان مالیاتی، نسبت به استعلام آخرین وضعیت خود در فرآیند ثبت نام الکترونیکی اقدام نمایند. این امکان برای واحد های پاسخگوئی ادارات کل امور مالیاتی نیز پیش بینی گردیده است.

۶-ویرایش اطلاعات مودی دارای مغایرت اطلاعات پیش ثبت نام چگونه انجام می گردد؟

پاسخ: آن دسته از مودیان گرامی که اطلاعات پیش ثبت نام ایشان در مرحله اعتبارسنجی پیش ثبت نام دارای مغایرت اعلام می گردد، جهت رفع مغایرت، بایستی از شماره/ شناسه ملی و کد پستی به بخش “ثبت نام و صدور شماره اقتصادی ” سامانه عملیات الکترونیکی مودیان مالیاتی مراجعه و با استفاده از امکانات قسمت “سامانه پیش ثبت نام شماره اقتصادی” و وارد نمودن، نسبت به اصلاح اطلاعات خود در سامانه اقدام نمایند تا نسبت به اعتبارسنجی مجدد اطلاعات ایشان اقدام به عمل آید.

۷-آیا ثبت نام الکترونیکی مودیان، شرط بهره مندی از مزایای اظهارنامه الکترونیکی است؟

پاسخ: انجام ثبت نام الکترونیکی مودیان، شرط بهره مندی از خدمات تسلیم الکترونیکی و غیر حضوری اظهارنامه خواهد بود. در این ارتباط تکالیف مودیان حقوقی (شرکت ها) و اشخاص حقیقی (صاحبان واحدهای کسبی شغلی) مشخص شده است. این دسته از مودیان بایستی اطلاعات ثبت نام خود را تکمیل و تائید اعتبارسنجی صورت پذیرفته باشد.

۸-آیا علاوه بر ثبت نام الکترونیکی، میبایست اظهارنامه کاغذی هم تسلیم شود؟

پاسخ: بنا بر تصمیم سازمان امور مالیاتی کشور، مودیان محترم مالیاتی در سال جاری پس از تکمیل و ارسال نهایی اظهارنامه خود به صورت الکترونیکی نیازی به تسلیم نسخه کاغذی اظهارنامه به ادارات امور مالیاتی نخواهند داشت و اظهارنامه ارسال الکترونیکی نهایی شده، تسلیم قانونی شده تلقی می گردد.

۹-چگونه از مزایای پرداخت الکترونیکی (غیر حضوری) مالیات بهره مند شویم؟

پاسخ: آن دسته از مودیان گرامی که پیش ثبت نام الکترونیکی خود را به انجام رسانیده اند و اطلاعات مرحله پیش ثبت نام ایشان تأیید گردیده است، پس از دریافت پاکت حاوی نام کاربری و رمز عبور ثبت نام مرحله دوم، و با استفاده از نام کاربری و رمز عبور مذکور، می توانند از مزایای دریافت قبض و پرداخت اینترنتی مالیات بدون نیاز به حضور در ادارات امور مالیاتی و یا شعب بانک بهر ه مند گردند.

برای استفاده از این خدمات الکترونیک، مودیان می توانند به بخش “پرداخت الکترونیکی مالیات” در سامانه عملیات الکترونیکی مودیان مالیاتی مراجعه فرمایند.

۱۰-آیا مهلت ۳۱ تیر ماه برای تسلیم اظهارنامه مالیاتی تمدید می شود؟

پاسخ: به هیچ عنوان زمان مذکور تمدید نخواهد شد.

۱۱-آیا اطلاعات ورودی در سامانه جامع اینترنتی مالیاتی، رصد آنلاین می شود؟

پاسخ: توجه داشته باشید که اطلاعات ورودی شما در سامانه جامع اینترنتی سازمان امور مالیاتی وزارت امور اقتصادی و دارایی کشور، به محض ثبت، توسط ارگان های مربوطه رصد و راستی آزمایی می شود. در طرح جامع مالیاتی با طراحی یک سامانه نرم افزاری جدید مالیاتی اعداد مندرج در اظهارنامه مودیان مالیاتی (پس از ورود) با اطلاعات اخذ شده از پایگاه های اطلاعاتی بصورت خودکار کنترل و راستی آزمایی می شود.

تعدادی از این پایگاه ها عبارتند از:

- بانک مرکزی: حسابهای بانکی ، ضمانت نامه ، تسهیلات بانکی و… بیمه اموال که در آن ارزش دارایی بیمه شده خود اظهاری شده، بیمه مسولیت در قراردادها و…

- گمرک: اظهارنامه های الکترونیکی جدید گمرک و اطلاعاتی که در معاملات فصلی از کد گمرک ترخیص و در سایر اطلاعات درج میشود.

- حمل و نقل و بارنامه: اطلاعات سازمان های مربوط به ترابری و پایانه ها شهرداری-

- پروانه ها: اطلاعات کامل پروانه های ساخت و قرادادها تجاری و معاملاتی

- ثبت معاملات: سامانه ثبت معاملات دستگاه های اجرایی

- مناقصه و مزایدات: اطلاعات کامل مناقصات و مزایده ها

- دفترخانه : سامانه دریافت الکترونیکی انواع قرار دادهای از دفترخانه های اسناد رسمی ؛تنطیمی، وکالتی (بلاعزل) اموال غیر منقول و منقول و حقوق مالی اطلاعات مسکن اوقاف

- سامانه ملی مسکن : شامل اطلاعات مالک ، مستاجر، و نوع سند توسط مسکن و شهرسازی سامانه شناسای خانه های خالی که در حال راه اندازی توسط مسکن و شهرسازی از سال ۹۶ است

- سامانه اطلاعاتی ثبت اسناد و املاک اطلاعات سهام ، عضویت در هیات مدیره و بازرس و اطلاعات اسناد ثبت احوال پست سامانه سنا (خرید و فروش ارز)

- سامانه اعلام خرید و فروش سکه اطلاعات سازمان بورس در خصوص میزان دارایی در سهام و معاملات سهام و…

- سازمانها و اتحادیه های صنفی و حرفه ای که عهده دار صدور مجوز های شغلی و ارجاع کار و نظارت هستند همانند طرح سلامت ، نظام پزشکی و کانون کارشناسان و…

بنابراین در ورود اطلاعات، از ارائه اطلاعات غیر قابل راستی آزمایی و غیر مستند خودداری کنید.

۱۲-اطلاعات مورد نیاز جهت تکمیل اظهارنامه اینترنتی چیست؟

۱-دانلود نرم افزار اظهارنامه مالیاتی از سایت

۲- اطلاعات تشکیل پرونده مالیاتی (شامل کد اقتصادی، شناسه ملی شخص حقوقی،کد رهگیری پیش ثبت نام و مشخصات اداره کل مالیاتی، شماره واحد مالیاتی، کلاسه پرونده مالیاتی)

۳- اطلاعات هویتی شرکت و سایر محل های فعالیت شرکت شامل (روزنامه رسمی، مجوز فعالیت، اطلاعات سجلی، اعضای هیئت مدیره و نشانی اقامتگاه قانونی به همراه کدپستی)

۴- تراز آزمایشی کل و معین به تاریخ پایان دوره مالی (قبل وبعداز بستن حسابهای موقت)

۵- صورت بهای تمام شده کالای ساخته شده و فروش رفته

۶- صورت گردش مواداولیه، گردش کالای ساخته شده و سایر موجودیها

۷- صورت گردش عملکرد و سود و زیان

۸- اطلاعات ثبتی دفاتر قانونی (کل و روزنامه) شامل شماره و تاریخ ثبت دفاتر

۹- اطلاعات ملک مورد اجاره اقامتگاه قانونی

۱۰-اطلاعات مربوط به صادرات و دریافتی های ارزی

۱۱-اطلاعات مربوط به قراردادهای پیمانکاری (در مورد شرکت های پیمانکاری)

۱۲-اطلاعات صورت ریز فروش محصولات و کالای فروش رفته و صورت وضعیت های گواهی شده

۱۳- صورت ریز تعدیلات سنواتی

۱۴- صورت مالیاتهای پرداخت شده (شماره فیش و تاریخ پرداخت)

۱۵- اطلاعات مربوط به حسابدار رسمی شرکت (شماره قرارداد،نام و شماره عضویت حسابدار رسمی)

۱۶- اطلاعات مربوط به پرونده مالیاتی (اداره کل، شماره واحد مالیاتی و شماره کلاسه پرونده)

۱۷- تعیین گروه فعالیت و زیر گروه فعالیت شرکت

۱۸- تعیین میزان کارکنان شرکت در پایان دوره مالی

۱۹-شماره فیش پرداخت حق تمبر افزایش سرمایه در صورتی که مودی افزایش سرمایه طی دوره مالی داشته باشد.

۲۰-فهرست سهامداران به انضمام میزان سهام و مبلغ سهام هریک از سهامداران عمده

۲۱-شماره حساب بانکی جهت درج در اظهارنامه مالیاتی

لینک های مهم مالیاتی

- ثبت نام الکترونیکی در سامانه اظهارنامه مالیاتی (لینک)

- اظهارنامه عملکرد اشخاص حقیقی (لینک)

- اظهارنامه عملکرد اشخاص حقوقی (لینک)

- افزایش مالیات بر ارزش افزوده (لینک)

- سامانه ارسال صورت معاملات (۱۶۹) و گزارش خرید و فروش اینترنتی (لینک)

- سامانه صدور قبض مالیات و پرداخت الکترونیک (لینک)

- تسلیم الکترونیک لیست حقوق کارکنان (لینک)

- اظهارنامه املاک (لینک)

- سامانه نمایش خلاصه پرنده مالیاتی شرکت ها (لینک)

- استعلام گواهی پرداخا مالیات بر درآمد مشاغل خودرو (لینک)

- استعلام و اخذ کد فراگیر اتباع خارجی (لینک)

- مراکز مجاز خدمات مالیاتی اینترنتی (لینک)

اگر برای تکمیل اظهارنامه اینترنتی مالیاتی با مشکلی روبرو شدید، با سامانه ۱۵۲۶ تماس بگیرید. اگر قصد تکمیل اظهارنامه مالیاتی را دارید، این صفحه را بوک مارک کرده تا همواره از لینک ها و اطلاعات ارائه شده استفاده کنید.

سلام بسیار کامل و مفید بود ممنون

ممنون از توجه شما به مطالب روزیاتو