بسیارند افرادی که علاوه بر داشتن کد بیمه در سازمان تامین اجتماعی و رد کردن لیست ماهانه به صورت بیمه “خویش فرما” یا “اجباری”، سرمایه گذاری بلند مدت دیگری هم در دستور کار قرار می دهند تا با این روش، تسهیلاتی بیش از خدمات رایج شرکت های بیمه ای در زمینه حوادث و درمان و امثالهم دریافت کنند.

بیمه عمر و سرمایه گذاری، در واقع روشی است که به شما امکان می دهد تا علاوه بر آنکه از تسهیلات متداول شرکت های بیمه ای در زمینه خدمات بهداشتی و درمانی استفاده کنید، بلکه بتوان به عنوان یک سرمایه گذاری میان مدت یا بلند مدت، سود قابل توجهی را در مدت پرداخت حق بیمه بدست آورید.

بیمه عمر و سرمایه گذاری مانند سهام عدالت، از جمله روش های سرمایه گذاری در کشور است که همچون دنیای بازار بورس و سرمایه، خیلی با استقبال و ترغیب عموم هموطنان همراه نشده و بخشی از این چالش، به عدم آگاهی مطلوب و اثربخش هموطنان درباره فواید گوناگون این گونه روند های نوین در سرمایه گذاری مربوط است.

به هر حال اگر شما تا کنون کد بیمه ندارید، توصیه میکنیم نسبت به دریافت آن از سازمان تامین اجتماعی در شهر محل سکونت اقدام کنید. اگر کد بورس هم ندارید، در اسرع وقت نسبت به دریافت آن از کارگزاری های رسمی سازمان بورس و اوراق بهادار در سراسر کشور اقدام کنید و با حداقل سرمایه (۱ میلیون ریال)، با دنیای جذاب و علمی بورس آشنا شوید.

هم کد بیمه و هم کد بورس، شما را با شیوه های سرمایه گذاری بلند مدت آشنا می کند. مقوله ای که در روزگار پر هیاهوی امروز که خیلی ها به دنبال سود های قابل توجه در مدت کم هستند، کیمیایی ارزشمند است و می تواند فرصت های فوق العاده ای را برای مخاطبان به همراه داشته باشد.

در گفتار امروز، شما را با بیمه عمر و سرمایه گذاری آشنا می کنیم و در پایان، ۱۰ شرکت ارائه دهنده این خدمات نیز معرفی می شود تا در صورتیکه علاقمند بودید تا امسال را با شیوه جدید در عرصه سرمایه گذاری به پایان برسانید، راهنمای خوبی در اختیار شما باشد.

با ما همراه باشید.

چرا بیمه «خیلی مهم» است؟ از رتبه تا روادید

برای خیلی ها این پرسش همواره مطرح است که چرا وقتی درامد خوبی داریم و مشکل و بیماری نداشته و با حوادث حین کار هم احتمالا مواجه نیستیم، بخشی از درآمد ماهانه را به حساب شرکت های بیمه ای واریز کنیم به امید آنکه n سال دیگر، حداقل حقوق ماهانه به ما تعلق بگیرد.

خوب این سوال خوبی است. در پاسخ به این سوال باید عنوان کرد که اولا، حوادث حین کار، تصادفات، آتش سوزی و بیماری و مسائلی از این قسم، مواردی نیست که در اختیار انسان باشد و غیر ارادی به شمار می رود. بنابراین بیمه شدن و استفاده از تسهیلات بهداشتی و درمانی که این روزها قیمت های گزافی را به هموطنان تحمیل می کند، عاملی مهم برای کاهش بخشی از آلام بیماران و گرفتار شدگان در حوادث است.

از طرفی، بیمه همانطور که از نامش پیداست، تضمینی برای حال و آینده است و این تضمین، نقطه اتکایی برای ارتقای اثربخشی فعالیت های روزانه به شمار می رود. وقتی شما بدانید که بخشی از درآمد ماهانه، به جهت خدمات آینده (بهداشتی، درمانی، سرمایه گذاری، بازنشستگی) به شما باز می گردد تا در روزگاری که توان فکری و بدنی همچون عهد شباب، یاری دهنده نیست، بالطبع آسایش فکری و روانی خواهد داشت.

فردی که از جنبه های مختلف خود و خانواده و به طور کل، زندگی خود را بیمه می کند، فردی آینده نگر و اهل منطق و تحلیل ریسک است که این روزها، همه نوع آن زندگی بشر امروز را تهدید می کند.

بنابراین، بیمه بودن و بیمه شدن، همانطور که برای وسائط حمل و نقل عمومی و خصوصی یک اجبار ملی به شمار می رود، برای عموم شهروندان، یک الزام بوده و به نظر می رسد، برای داشتن جامعه ای امن، سالم و شاد، می بایست افراد با خدمات بیمه ای و اهمیت و ضرورت آن بیش از گذشته آشنا شوند.

اگر شما تا کنون هیچ نوع بیمه ای نداشته و علاقمندید تا وارد دنیای جذاب صنعت بیمه شوید، توصیه میکنیم اگر برای خودتان کار می کنید، با دریافت کد بیمه، از تسهیلات بیمه خویش فرما اختیاری استفاده کنید. اگر برای کارفرمایی مشغول به کار هستید، از وی بخواهید با کسر قانونی حق بیمه از حقوق پرداختی شما، شما را وارد کد کارگاه کرده تا سابقه بیمه ای برای شما منظور شود.

قبلا به این موضوع اشاره کردیم که داشتن کد بیمه، فقط امری بهداشتی و درمانی نیست و صرفا دریافت دفترچه خدمات درمانی بیمه، منظور این بیمه نخواهد بود. حقوق بازنشستگی، تسهیلاتی که میتوان به واسطه بیمه بودن از مراکز مختلف مانند ارتقای شانس دریافت «روادید» از سفارتخانه ها دریافت کرد، تنها بخشی از تسهیلات مستقیم و غیر مستقیمی است که بیمه در اختیار بیمه شونده قرار می دهد.

اگر شما قصد داشته باشید که در مناقصات میلیاردی دولتی در زمینه های مختلف ساختمانی، خدماتی و صنعتی به عنوان یک شخص حقوقی شرکت کنید، حداقل می بایست ۳۶ ماه سابقه پرداخت حق بیمه داشته تا حائز شرایط برای دریافت «رتبه» (۳-۴-۵) مهندسی از سازمان مدیریت و برنامه ریزی کشور شوید. مدارک مورد نیاز را در این آدرس دنبال کنید.

این امکان فقط به کسانی تعلق می گیرد که سابقه ۳ سال پرداخت مستمر حق بیمه را داشته باشند.

نوع دیگری از بیمه وجود دارد که در سازمان تامین اجتماعی ارائه نمی گردد و باید به شرکت های بیمه گذار خصوصی یا دولتی مراجعه کرد که در ادامه به آن اشاره می کنیم.

بیمه عمر چیست؟

بیمه عمر و سرمایه گذاری، در واقع همانطور که از نامش پیداست، بیمه ای بلند مدت و پوشش دهنده نیازهای مادی و درمانی بیمه شونده در طول عمر و یا حداقل در یک بازه بلند مدت است. این نوع بیمه، در واقع یک سرمایه گذاری مطمئن با سود بلند مدت بوده که معمولا علاوه بر پرداخت سود علی الحساب به سپرده گذاران، شامل تسهیلات بیمه ای متنوعی هم می شود.

این نوع بیمه در سراسر جهان همچون بیمه خودرو و بیمه آتش سوزی، از جمله بیمه های پر طرفدار بوده و متاسفانه در کشور ما، فرهنگ سازی و اطلاع رسانی مطلوبی درباره اهمیت این بیمه در سبک زندگی امروز ارایه نشده است.

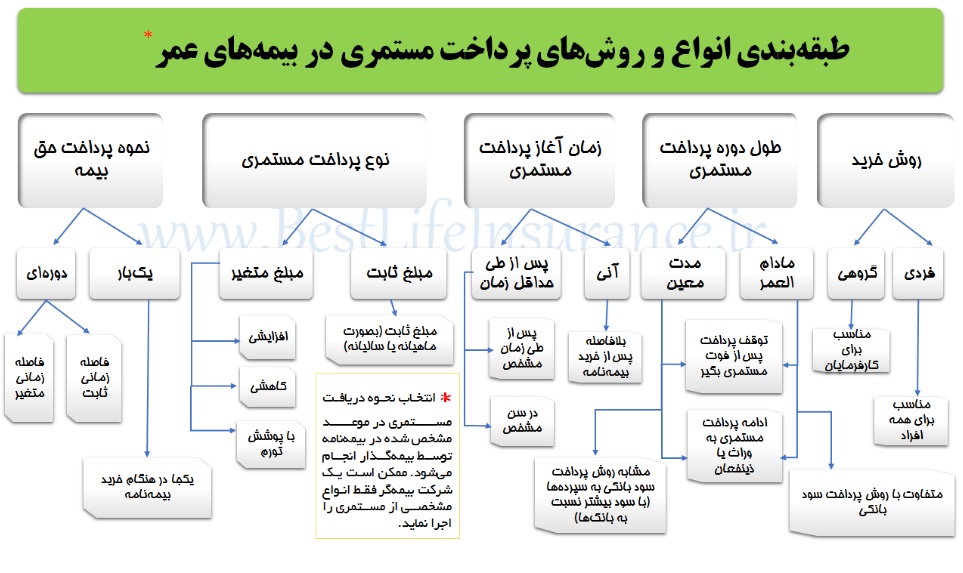

در این طرح، افراد با پرداخت مبلغی به صورت ماهیانه یا سالیانه یا یک بار در کل دوره تخت عنوان حق بیمه، علاوه بر تامین منابع لازم برای تشکیل سرمایه ای در آینده برای خود و افراد تحت تکفل، از امکانات گوناگون پوشش هاهی بیمه ای برخوردار می شوند.

یعنی در واقع یکی از روش های سرمایه گذاری در بازار امروز، استفاده از بیمه عمر است. شما می توانید به جای آنکه در بانک ها و موسسات پولی و اعتباری سرمایه گذاری کنید یا بلوک هایی از صندوق های سرمایه گذاری در بازار بورس را خریداری کنید، از خدمات بیمه عمر به عنوان یک سپرده مطمئن با سودی مشخص استفاده کنید.

چگونه بیمه عمر و سرمایه گذاری دریافت کنیم؟

شما می توانید بخشی از درآمد ماهیانه خود را که می تواند ۱۰ هزار تومان یا چند میلیون تومان باشد و برای آن برنامه خاصی ندارید و در زمره هزینه های ضروری زندگیتان به شمار نمی رود، به بیمه عمر و سرمایه گذاری اختصاص دهید و اطمینان داشته باشید که این پس انداز به طور منظم برای شما سرمایه گذاری می شود.

در واقع شرکت های بیمه گذار، از دریافتی های ماهانه سپرده گذاران، برای سرمایه گذاری های بلند مدت در پروژه های پر سود ملی و خصوصی در داخل و خارج از کشور استفاده می کنند که معمولا از سرمایه گذاری های شخصی محدود، برای افراد سود و منافع بیشتری را به دنبال خواهد آورد.

از طرفی، اگر حادثه و اتفاق ناگواری مثل فوت، نقص عضو، از کار افتادگی و یا بیماری های خاص روی دهد، بیمه حامی شما بوده و نه تنها مبلغ سرمایه گذاری شده و سود آن را به شما پرداخت می کند، بلکه مبغی هم به عنوان پوشش بیمه ای نیز به شما تعلق می گیرد تا مشکلات مالی شما را پوشش دهد.

توجه داشته باشید که بیمه عمر، حق بیمه های پرداختی شما را با اختصاص نرخ سود تضمینی که معمولا سالانه تعیین می شود و بازه های متفاوتی را شامل خواهد شد، در اندوخته شما انباشه می کند. یعنی اگر شما بعد از یکسال، دست به سود دریافتی سالانه نزنید، سود سال بعدی، با احتساب انباشته جدید شما محاسبه می گردد.

این اندوخته طی سال های بعد، با افزوده شدن حق بیمه ها و سود آنها، افزایش یافته و پس اندازی مطمئن برای رفع نیازهای احتمالی و برنامه ریزی آینده شما خواهد بود.

هدف اصلی بیمه های عمر، ایجاد و جمع آوری ذخایر مالی و سرمایه گذاری و دریافت سود حاصله از سرمایه گذاری و نهایتا ایفای تعهدات شرکت بیمه گر در قبال استفاده کنندگان است.

توجه داشته باشید که در بیمه های عمر و سرمایه گذاری، بیمه گذار با پرداخت حق بیمه معینی به صورت ماهانه، سالانه و یا یکجا، مبلغ معینی (سرمایه یا مستمری) را بعد از پایان مدت بیمه نامه به طور یکجا با مستمری دریافت خواهد کرد و در صورت فوت بیمه شده در طول مدت قرار داد، مبلغ مقرر به بازماندگان قانونی تعلق خواهد گرفت.

بنابراین، بیمه عمر و تشکیل سرمایه، نوع جدیدی از بیمه عمر است که در آن علاوه بر پوشش بیمه عمر، سود تضمینی مرکب به همراه سود مشارکت نیز به عنوان سود بیمه عمر به بیمه گذار تعلق می گیرد.

شما بر پایه نیازهای خود و خانواده، در ابتدا میزان سرمایه لازم برای پوشش خطر فوت را انتخاب می کنید و با توجه به توان مالی خود، مبالغ حق بیمه و نحوه پرداخت آن را بر می گزینید. حق بیمههای پرداختی شما پس از کسر حق بیمه لازم برای پوشش فوت و پوشش های اضافی، به اندوخته سرمایهگذاری شما افزوده میشود

۲۰ سوال مهم درباره بیمه عمر و سرمایه گذاری

در این بخش شرایط کلی بیمه عمر بررسی و به سوالاتی متداول که افراد در مواجهه به بیمه عمر دارند، اشاره می شود که میتواند راهنمای خوبی برای علاقمندان به این سبک جدید از سرمایه گذاری چند وجهی باشد.

۱- فرق پسانداز کردن وجوه اندک در بانک و موسسات مالی باخرید بیمه عمر چیست ؟

این سوال خیلی از علاقمندان به بیمه عمر است. در بیمه های اندوخته ساز، سود تضمینی برای ۱۰ سال وجود دارد. یعنی شما مدت سرمایه گذاری خود را می توانید ۱۰ ساله انتخاب کنید. ولی در بانک ها، این مدت حداکثر ۵ سال است و با شرایط اقتصادی ممکن است تغییر پیدا کند.

در بیمه های اندوخته ساز، علاوه بر مقوله سرمایه گذاری، بحث سرمایه فوت و سایر پوشش ها نیز در نظر گرفته می شود که نسبت به اندوخته های کوتاه مدت و بلند مدت بانکی، فواید بیشتری دارد.

۲- آیا به دیرکرد حق بیمه ماهانه، جریم تعلق می گیرد؟

تفاوت این نوع بیمه با بیمه های دیگر آن است که هیچ جریمه ای به دیرکرد پرداخت حق بیمه ماهانه تعلق نمی گیرد.

ولی توجه داشته باشید که بر اساس قوانین حق بیمه عمر، در صورتی که اندوخته بیمه نامه شما، کفاف هزینه های بیمه گری را ندهد، بیمه نامه شما به حالت تعلیق در می آید و با توجه به شرایط عمومی با آن برخورد می شود.

۳- چه کسانی می توانند از بیمه عمر پس از فوت بیمه گذار استفاده کنند؟

کلیه ذی نفعان قانونی می توانند در صورت فوت بیمه شده، از تسهیلات بیمه سرمایه گذاری بهره مند شوند.

۴- بعد از ۵ یا ۱۰ سال، ارزش پول ملی کاهش پیدا می کند. فایده این نوع بیمه چیست؟

یکی از تفاوت های اصلی این نوع بیمه و سرمایه گذاری با دیگر روش های سرمایه گذاری، انعطاف پذیر (flexibility) بودن آن است.

برای اینکه ارزش پول در آینده کاهش نیابد، می توان نرخ تعدیل برای سرمایه فوت و حق بیمه انتخاب نمود. این مورد را از مشاوران شرکت های ارائه دهنده خدمات بیمه عمر که در انتهای این گفتار معرفی شده است، استعلام کنید.

۵- آیا سپرده گذار بیمه عمر می تواند وام دریافت کند؟

بله.

۶- جهت دریافت وام، چه ضمانت هایی لازم است و مدت زمان وام وباز پرداخت آن چگونه است ؟

هر شرکت ارائه دهنده خدمات بیمه عمر، شرایط و شیوه خاصی برای ارائه این نوع تسهیلات به بیمه شونده دارد. تکمیل فرم درخواست توسط بیمه گذار و مدارک هویتی و در اختیار داشتن حداقل میزان سپرده گذاری در بیمه نامه، جهت دریافت وام معمولا کفایت می کند.

به دلیل آنکه اندوخته بیمه نامه شما به عنوان وثیقه ضبط می شود، نیاز به ضامن خاصی نیست. معمولا مدت زمان پرداخت وام ۱۰ روز کاری بوده و بازپرداخت وام طی چند قسط در ۱ سال یا بیشتر است.

یعنی اقساط ۶ ماهه و در صورتیکه مبلغ وام بیش از ۱ میلیون تومان باشد، طی ۴ قسط در ۲ سال (اقساط ۶ ماهه)، در صورت عدم پرداخت اقساط وام جریمه دیرکرد در نظر گرفته می شود که در برخی از شرکت های بیمه گذار، ۲۴ درصد در سال است.

برای کسب اطلاعات بیشتر در این زمینه حتما با مشاوران شرکت های ارائه دهنده خدمات بیمه عمر و سرمایه گذاری در شهر محل سکونت رایزنی کرده و از شرایط سال ۹۶ آگاه شوید.

۷- آیا بیمه های عمر، مشمول مالیات سالانه که دولت وضع می کند می شود؟

توجه داشته باشید که اندوخته بیمه نامه و سرمایه فوت و دریافتی های شما از خدمات بیمه عمر و سرمایه گذاری به طور کل، معاف از مالیات است.

۸- بنده سابقه شیمی درمانی و جراحی قلب دارم. آیا امکان دریافت بیمه نامه عمر و سرمایه گذاری را خواهم داشت؟

در زمان تشکیل پرونده برای بیمه عمر و سرمایه گذاری، همچون زمان دریافت کد بیمه از سازمان تامین اجتماعی، از شما خواسته می شود تا به پرسش های دقیق پزشکی مطرح شده در فرم پرسشنامه، پاسخ دهید.

پاسخ های شما توسط پزشکان معتمد شرکت بیمه گذار بررسی شده و با نظر پزشک اعلام می شود که بر اساس نوع بیماری، آیا بیمه نامه قابل صدور است یا خیر.

در صورتی که نیاز به اطلاعات بیشتر دارید از طریق سامانه های پاسخ گویی آنلاین شرکت های بیمه گذار سوال کنید.

۹- مزیت اصلی بیمه عمر و سرمایه گذاری با بیمه تامین اجتماعی چیست؟

الف) بیمه های اندوخته ساز، سرمایه فوت علاوه بر اندوخته دارند، اما بیمه های تأمین اجتماعی اندوخته ندارند.

ب) بیمه عمر و تشکیل سرمایه، حداقل پس از گذشت ۱۰ سال و بدون محدودیت سنی قابل تبدیل به مستمری است. ولی بیمه تامین اجتماعی شرایط زمانی و سنی خاصی دارد.

ج) بیمه تامین اجتماعی به بیمه شونده، سود سالانه مبنی بر میزان حق بیمه پرداختی ماهانه ارائه نمی کند.

د) بیمه تامین اجتماعی بر خلاف بیمه عمر، تسهیلات وام چه با ضامن و چه بدون ضامن به بیمه شونده ارائه نمی دهد.

۱۰- مستمری دریافتی از محل بیمه عمر با حقوق بازنشستگی تامین اجتماعی چه تفاوتی دارد؟

این سوال بسیاری از علاقمندان به بیمه عمر و سرمایه گذاری است. باید توجه داشته باشید که حقوق مستمری بیمه عمر از محل اندوخته هر بیمه گذار پرداخت می شود و با توجه به شرایط سنی و مبلغ حق بیمه متغیر خواهد بود.

اما حقوق بازنشستگی که سازمان تامین اجتماعی بعد از ۳۰ سال پرداخت حق بیمه ارائه می کند، بر اساس مبلغ پرداختی ثابت خواهد بود.

۱۱- آیا می توانم هر سال، حق بیمه عمر را افزایش یا کاهش دهم؟

بله. این امکان برای شما در بیمه نامه عمر فراهم است تا بر اساس شرایط مالی خود، مبلغ حق بیمه ماهانه یا سالانه را افزایش یا کاهش دهید. به همان میزان نیز، تسهیلاتی که دریافت می کنید، افزایش یا کاهش پیدا خواهد کرد.

اما در حق بیمه پرداختی به سازمان تامین اجتماعی،چنین امکانی برای شما وجود ندارد و هر ماه می بایست حداقل میزان حق بیمه را به حساب بیمه واریز کنید.

۱۲- اگر کسی اطلاعات پرسشنامه را به غلط پرنماید چه اتفاقی رخ خواهد داد؟

مطابق شرایط عمومی بند ۳ در بیمه نامه با فرد خاطی برخورد می گردد.

۱۳- شرایط بازخرید بیمه نامه چیست؟

بازخرید از پایان سال اول به بعد انجام می شود که بیمه گذار باید فرم مربوطه را تکمیل و همراه اصل بیمه نامه جهت بازخرید ارائه نماید.

۱۴- پس از پایان مدت قرارداد بیمه عمر، باز پرداخت بیمه عمر به چه صورت خواهد بود؟

مبلغ اندوخته صندوق +سود قطعی به بیمه شده پرداخت می شود. مبلغ دقیق را از مشاوران شرکت های بیمه عمر دریافت کنید.

۱۵- ضمانت سود آوری و نرخ سود بیمه عمر چقدر است ؟

به نظر می رسد ۳ صندوق پر ریسک ۱۲% کم ریسک ۱۵% و ریسک متوسط ۱۴% در نظر گرفته می شود.

۱۶- نرخ بهره وام دریافتی از اندوخته بیمه عمر چقدر است؟

این نرخ بر اساس نرخ مصوبی که بانک مرکزی جمهوری اسلامی ایران هر سال تعیین می کند، تعیین می شود.

۱۷- در بیمه عمر تشکیل سرمایه، حداقل حق بیمه در سال چقدر است؟

این رقم فعلا ۱ میلیون ریال است.

۱۸- شرایط وام دهی در بیمه عمر چگونه است ، کارمزد وام چقدر است؟

از پایان سال اول بیمه گذار می تواند معادل ۹۰ درصد اندوخته را به عنوان وام دریافت نماید.

۱۹- آیا وجه بیمه عمر از سوی بستانکاران متوفی قابل توقیف است؟

با توجه به تعریف بیمه عمر که مطابق آن بیمه گذار، ذینفع یا ذینفعان را در زمان قرارداد معرفی می کند و بیمه گر مکلف می گردد پس از فوت، وجه متعلقه را به ذینفع/ ذینفعان (ثالث) پرداخت کند ، این حق، حق ثابت و مسلم ذینفع است و لذا به هیچ وجه، حق و مال بیمه گذار نیست تا مشمول اموال حین الفوت او و به عبارت روشن تر، مشمول ماترک شود . بنابراین، وجه بیمه عمر از سوی بستانکاران متوفی قابل توقیف نیست.

۲۰- بیمه عمر در چه مواردی لغو می شود؟

موارد خارج از پوشش بیمه عمر و تشکیل سرمایه شامل موارد زیر است که البته در هر یک از شرکت های بیمه گذار می تواند تفاوت های اندکی داشته باشد:

خودکشی: هرگاه معلوم شود مرگ بیمه شده به هر دلیل، بوسیله خود او بوده است، سرمایه فوت قابل پرداخت نمی باشد. در چنین صورتی فقط اندوخته سنوات به استفاده کنندگان توسط بیمه سامان پرداخت خواهد شد.

فوت بیمه شده بوسیله بیمه گذار یا ذینفع

مسافرت غیر عادی: خطرات ناشی از پرواز هوایی بجز مواردی که بیمه شده بعنوان یک مسافر عادی با خرید بلیط اقدام به پرواز در خطوط هوایی تجاری مجاز نموده است.

فعالیت های خطرناک: چنانچه فوت بیمه شده ناشی از پروازهای اکتشافی و هر نوع تمرین و آموزش غواصی، پرواز هوایی، پرش با چتر نجات (سقوط آزاد)، هدایت کایت و یا سایر وسایل پرواز بدون موتور باشد، سرمایه فوت قابل پرداخت نمی باشد.

مشاغل خطرناک: چنانچه شغل بیمه شده به تشخیص بیمه گر، خطرناک محسوب شود، بیمه نامه صرفاً همراه با الحاقیه استثنائات شغلی، قابل صدور است.

اعمال خلاف قانون: چنانچه بیمه شده در اثر شرکت در فعالیتهای مجرمانه مانند حمل مواد مخدر، فعالیت های مسلحانه و امثالهم فوت کند، بیمه گر هیچ گونه تعهدی برای پرداخت سرمایه فوت نخواهد داشت.

جنگ: در صورتیکه بیمه شده در نتیجه عملیات تدافعی و یا هر نوع حادثه دیگری که جنبه نظامی داشته باشد فوت نماید، حق بیمه باطل می شود.

تشعشعات هسته ای: چنانچه بیمه شده در اثر انفجار یا تشعشعات هسته ای و … ناشی از آن فوت کند.

مدارک مورد نیاز جهت اعلام خسارت و استفاده از پوشش فوت بیمه عمر ناشی از حادثه

- تکمیل فرم درخواست بیمه گذار (که توسط ذینفع تکمیل می گردد)

- اصل بیمه نامه و اوراق الحاقیه ضمیمه آن

- گواهی فوت تأیید شده از ادارات ثبت احوال و یا کنسولگری های سفارت ایران در خارج از کشور (اصل یا کپی برابر اصل)

- گواهی سازمان ثبت احول (اصل یا کپی برابر اصل)

- گواهی انحصار وراثت (در مواردیکه منافع بیمه به وراث قانونی تعلق می گیرد). (اصل یا کپی برابر اصل)

- کلیه مدارک بیمارستانی (اصل یا کپی برابر اصل)

- در صورتیکه فوت حادثی باشد کپی برابر اصل یا اصل برگ گزارش تصادف جرحی/فوتی

- نظریه پزشک معالج و یا پزشک قانونی(اصل یا کپی برابر اصل)

- کپی برابر اصل شناسنامه و کارت ملی بیمه شده و ذینفعان

مدارک مورد نیاز جهت اعلام خسارت پوشش امراض خاص

۱. تکمیل فرم درخواست بیمه گذار

۲. نظریه پزشک معالج و یا پزشک قانونی (اصل یا کپی برابر اصل)

۳. کلیه مدارک بیمارستانی (اصل یا کپی برابر اصل)

۴. اصل صورتحساب هزینه های درمانی

مدارک مورد نیاز جهت اعلام خسارت بیمه عمر پوشش ازکارافتادگی ناشی از حادثه

۱. تکمیل فرم درخواست بیمه گذار

۲. نظریه پزشک معالج و یا پزشک قانونی (اصل یا کپی برابر اصل)

۳. کلیه مدارک بیمارستانی (اصل یا کپی برابر اصل)

۴. اصل مدارک مربوط به وقوع حادثه

مدارک مورد نیاز جهت اعلام خسارت پوشش معافیت از پرداخت حق بیمه

۱. تکمیل فرم درخواست بیمه گذار

۲. نظریه پزشک معالج و یا پزشک قانونی(اصل یا کپی برابر اصل)

در ادامه به معرفی برخی از شرکت های بیمه گذار در زمینه بیمه عمر می پردازیم.

بیمه عمر سامان

بیمه عمر سامان یکی از شرکت های ارائه دهنده خدمات بیمه عمر و سرمایه گذاری در کشور است که برای کسب اطلاعات بیشتر به این درگاه مراجعه کنید.

این شرکت بیمه گذار، خدمات زیر را به بیمه شونده ارائه می دهد که عبارتند از:

پرداخت سود قابل توجه بر اساس سبد سرمایه گذاری انتخابی (بالاترین سود میانگین پنجساله در بین شرکتهای بیمه و بانکها)

* امکان دریافت وام تا ۹۰% حساب اندوخته از پایان سال اول

* امکان برداشت از حساب اندوخته از پایان سال اول

* امکان تبدیل تمام یا بخشی از حساب اندوخته به مستمری ( توضیح مهم: با درخواست کتبی بیمه گذار و از سال دهم به بعد تمام یا بخشی از حساب اندوخته بیمه عمر را می توان به مستمری ماهیانه مادام العمر تبدیل کرد. این ویژگی بدون هر گونه محدودیت سنی است. بطور مثال در صورت بیمه کردن فرزندان دلبند خود در بدو تولد، آنها در ۱۰ سالگی می توانند حقوق مستمری مادام العمر قابل توجه داشته باشند)

* پرداخت سرمایه ای بالغ بر ۱۰۰ برابر حق بیمه عمر در صورت فوت ناشی از حادثه بیمه شده

* پرداخت سرمایه از کار افتادگی برابر مبلغ سرمایه فوت هر سال در صورت ازکارافتادگی دائم بیمه شده

* معافیت بیمهگذار از پرداخت حق بیمه عمر به مدت ۱۰ سال در صورت ازکارافتادگی کامل بر اثر بیماری یا حادثه

* پرداخت مستمری به میزان۲ برابر آخرین مبلغ حق بیمه عمر به مدت ۱۰ سال در صورت ازکارافتادگی کامل بر اثر بیماری یا حادثه

* اهدای کارت تخفیف درمان و پرداخت هزینههای درمانی بیماری های صعبالعلاج تا سقف ۳۰۰ میلیون ریال

* معافیت مالیاتی سرمایه و همچنین اندوخته حاصل از سرمایهگذاری ها

* انعطافپذیری در پرداخت حق بیمه بسته به میزان درآمد هر شخص

* انعطافپذیری در نحوه و میزان پرداخت حق بیمه عمر بسته به درآمد هر شخص و به دلخواه بیمهگذار

* امکان عقد قرارداد بدون محدودیت سنی ( از بدو تولد تا سن ۷۰ سالگی)

بیمه عمر کارآفرین

بیمه عمر کارآفرین یکی از شرکت های فعال در زمینه خدمات بیمه عمر و سرمایه گذاری است که در این درگاه، اطلاعات لازم را در اختیار علاقمندان قرار می دهد. بیمه عمر کارآفرین در طرح انفرادی، خود پرداخت، طرح مستمری و طرح مشترک ارائه می شود که برای آگاهی از هر طرح، به لینک های معرفی شده مراجعه فرمایید.

در طرح مستمری بیمه عمر کارآفرین، در زمان پایان بیمه نامه بیمه عمر و سرمایه گذاری، بیمه شده می تواند با درخواست کتبی از بیمه گر به جای دریافت مبلغ سرمایه حساب اندوخته بیمه خویش به صورت یکجا، آن را تبدیل به یکی از انواع بیمه های مستمری نماید.

هم چنین در صورت فوت بیمه شده ای که در برنامه بیمه عمر و سرمایه گذاری با شرکت بیمه کارآفرین همراه بوده است، بازماندگان و خانواده وی می توانند سرمایه دریافتی که متشکل از موجودی حساب اندوخته بیمه نامه و سرمایه فوت بیمه عمر و سرمایه گذاری است را در برنامه مستمری کارآفرین شرکت دهند و مستمری ماهانه دریافت نمایند.

هر شخصی می تواند با پرداخت حق بیمه، از ابتدا بیمه نامه مستمری خریداری نماید و از مزایای آن برخوردار شود.

بیمه عمر پارسیان

دیگر شرکت ارائه دهنده خدمات بیمه عمر و سرمایه گذاری، بانک پارسیان است که همچون بیمه سامان و بیمه کارآفرین، سابقه حضور در بازار بورس کشور هم دارد. برای کسب اطلاعات درباره خدمات و تسهیلات بیمه عمر و سرمایه گذاری پارسیان به این لینک مراجعه کنید.

بیمه عمر پارسیان، امکان پرداخت اقساطی حق بیمه ماهانه را نیز برای علاقمندان فراهم کرده است. اگر مشتاق به شرکت در دوره های تخصصی بیمه هستید و قصد دارید در این زمینه، کسب و کاری را راهبری کنید، از دوره های بیمه پارسیان استفاده کنید.

بیمه عمر و تامین آتیه پاسارگاد

بانک پاسارگاد که از جمله بزرگ ترین شرکت های بازار بورس کشور است، بیمه عمر و سرمایه گذاری را از طریق شرکت بیمه ای خود ارائه می کند. برای کسب اطلاعات بیشتر به این درگاه مراجعه کنید.

خدمات این بیمه عبارتند از: بیمه عمر و بازنشستگی، بیمه آتیه زنان خانه دار، بیمه آتیه کودک و نوجوان، بیمه عمر و تامین اتیه ازدواج، بیمه عمر و سپرده گذاری، بیمه عمر و آتیه خانواده.

شما می توانید نسبت به خرید آنلاین و اینترنتی بیمه عمر و تامین آتیه پاسارگاد همین امروز از طریق این لینک اقدام کنید.

درگاه شرکت های بیمه گذار بیمه عمر و سرمایه

- بیمه عمر و سرمایه گذاری بیمه آسیا را در این نشانی دنبال کنید.

- بیمه عمر و سرمایه گذاری بیمه رازی را در این لینک مشاهده کنید.

- سامانه تخصصی بیمه عمر و زندگی بیمه دی را در این آدرس ببینید.

- سامانه اطلاع رسانی بیمه عمر شرکت بیمه معلم را در این درگاه دنبال فرمایید.

- سامانه اطلاع رسانی بیمه عمر و پس انداز بیمه دانا را اینجا ببینید.

- بیمه عمر و تجارت بیمه نو را در این لینک دنبال کنید.

- بیمه زندگی و سرمایه گذاری بیمه ملت را اینجا ببینید.

بهترین هدیه برای کودک دلبندتان بیمه عمر پاسارگاد است

این بیمه نامه را با تخفیف تهیه کنید

http://72440.niniweblog.com/

http://insuranceofpasargad.ir

http://insuranceofpasargad.ir/

از بیمه عمر کارآفرین بسیار راضی هستم.